страница 1 страница 2 страница 3 ... страница 12 | страница 13

Глава 1. ТЕОРИТИЧЕКИЕ АСПЕКТЫ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ

Денежно-кредитная политика в настоящее время - одна из форм косвенного воздействия государства на экономику. Она основывается на теоретических представлениях ученых-экономистов о роли денег в экономике и их влиянии на основные макроэкономические параметры: экономический рост, занятость, цены, платежный баланс. В современных теориях деньги все чаще рассматриваются как активный фактор воспроизводственного процесса, а сама теория денег стала важнейшей частью макроэкономического анализа.

Теория денег (монетаристская теория) - раздел экономической теории изучающий воздействие денег и денежно-кредитной политики на состояние экономики в целом.

Проблема государственного регулирования рыночной экономики, в том числе и методами денежно-кредитной политики, не имела практического значения вплоть до 30-х гг. XX в., пока экономику ведущих стран Европы и Северной Америки не поразил разрушительный кризис.

1.1 Представления о денежно-кредитном регулировании экономики различными экономическими школами

Экономисты классической (неоклассической) школы последней трети XIX - начала XX в. свято верили в эффективную саморегулирующуюся и саморазвивающуюся рыночную экономику, отрицали необходимость широкомасштабного государственного вмешательства в экономические процессы, а деньги рассматривали лишь как оболочку для номинального выражения реальных величин, таких, как выпуск продукции, доходы, инвестиции и пр.

Они считали, что реальный объем производства определяется имеющимися у общества основными факторами производства: трудовыми ресурсами, производственными мощностями, природными ресурсами, т. е. факторами, изменяющимися лишь в долгосрочном периоде. В частности, многие экономисты этой школы полагали, что объем производства и скорость обращения денег имеют тенденцию стремиться к естественному уровню и не зависят от воздействия денег и денежной политики. Изменение количества денег в экономике способно оказать влияние лишь на уровень внутренних цен. Придерживаясь количественной теории денег, существенный вклад в модернизацию которой внес видный представитель математической школы И. Фишер (1867 - 1947 гг.). В экономической теории хорошо известно математическое уравнение обмена И. Фишера MV = PQ, где М - количество денег в обращении. V- скорость обращения денег, Р - уровень цены. Q - уровень реального объема производства. В этом уравнении MV характеризует предложение денег в экономике, PQ - спрос на деньги.

Неоклассики доказывали, что пропорциональное изменение номинального количества денег вызовет лишь пропорциональное изменение абсолютного уровня цен. Поэтому они делали вывод о неэффективности денежной политики и призывали правительство заботиться прежде всего о сбалансированном государственном бюджете, не допуская его дефицита.

Мировой экономический кризис 1929--1933 гг. поставил под сомнение основные положения неоклассической теории, которая фактически исключала возможность затяжных кризисов и вынужденной безработицы в рыночной экономике. Он обнаружил также, что классическая количественная теория денег и цен, оперирующая на долгосрочных временных интервалах, оказалась неспособной разрешить проблемы, вызванные кризисом. Для борьбы с безработицей правительства США. Великобритании и других развитых государств стали использовать меры государственного регулирования, не вписывающиеся в ортодоксальную неоклассическую доктрину.

Наиболее известным теоретическим обоснованием широкомасштабного государственного вмешательства в рыночную экономику стала книга Дж. Кей-нса "Общая теория занятости, процента и денег" (1936 г.). Кейнс произвел настоящую революцию в макроэкономике, радикально изменившую взгляды экономистов и правительства на деловые циклы и экономическую политику.

Новая экономическая теория исходила из того, что современная рыночная экономика, автоматически стремясь к равновесию, может попасть в состояние равенства совокупного спроса и совокупного предложения, при котором фактический выпуск продукции оказывается гораздо ниже потенциального и значительная часть рабочей силы состоит из вынужденно безработных.

В отличие от классиков Дж. Кейнс считал, что экономика надолго может "застрять" в ситуации низкого выпуска и хронической безработицы, поскольку вследствие негибкости цен и заработной платы отсутствует механизм, посредством которого быстро восстанавливалась бы полная занятость и обеспечивалось полное использование производственных мощностей.

Причину попадания экономики в ловушку равновесия в условиях неполной занятости Дж. Кейнс видел в недостаточном совокупном спросе и считал, что правительство может воздействовать на состояние экономической активности, используя методы денежно-кредитной и бюджетно-налоговой политики для изменения совокупного спроса.

В кейнсианской теории совокупного спроса решающее значение отводится инвестиционному спросу. Колебания в инвестициях вследствие действия эффекта мультипликатора вызовут большие изменения в производстве и занятости. Среди важнейших факторов, определяющих уровень инвестиций в экономике, Дж. Кейнс выделяет процентную ставку, поскольку последняя представляет собой издержки получения кредита для финансирования инвестиционных проектов. Рост процентной ставки при прочих равных условиях будет уменьшать уровень планируемых инвестиций, а следовательно, будут падать объем производства и занятость.

Цепь функциональных зависимостей можно выразить следующим образом: рост денежной массы вызывает падение процентной ставки, это приводит к росту инвестиций, а следовательно, дохода и занятости. Кейнс рассматривал влияние процентной ставки на инвестиционную политику как рычаг, посредством которого условия денежного обращения воздействуют на экономику в целом. Вот почему анализ денежною рынка, где в результате взаимодействия спроса и предложения денег устанавливается процентная ставка, является важной составной частью кейнсианской теории. Раскрывая механизм изменения процентной ставки, Дж. Кейнс отверг классическую количественную теорию спроса на деньги и представил свою точку зрения, согласно которой деньги - один из видов богатства, а желание хозяйствующих субъектов хранить часть активов в форме денег определяется так называемым предпочтением ликвидности.

Кейнс рассматривал спрос на деньги как функцию двух переменных величин: номинального национального дохода и процентной ставки, потому что считал, что совокупный спрос на деньги включает два элемента. Первый элемент - трансакционный спрос, или спрос на деньги как средство обращения, т.е. спрос на деньги для сделок, покупки товаров и услуг. Он учитывает трансакционный мотив, когда деньги нужны для осуществления запланированных расходов, и мотив предосторожности, который обусловливает необходимость иметь деньги для возможности реализовать неожиданные потребности. Трансакционный спрос зависит от уровня национального дохода: чем больше номинальный национальный доход, тем выше уровень расходов, так как люди вступают в большое число сделок и им необходимо иметь больше ликвидных средств. Принципиально новым у Кейнса является введение в совокупный спрос на деньги второго элемента - спекулятивного спроса, связанного с куплей-продажей ценных бумаг. Наличие спекулятивного спроса на деньги обусловлено тем обстоятельством, что люди в каждом конкретном случае сами определяют, какую долю дохода направить на потребление, а какую на сбережения, а также в какой форме хранить сбережения. Сбережения, представленные в ценных бумагах, приносят доход. Однако владение ими связано с риском, так как изменение процентной ставки приведет к изменению курса ценных бумаг. Поскольку курс ценных бумаг обратно пропорционален процентной ставке, то, когда она повышается, рыночная стоимость ценных бумаг снижается. Более того, ожидается, что, достигнув "естественного уровня", процентная ставка в будущем начнет падать и ценные бумаги можно будет продать с выгодой и по более высокой цене. Естественно, что каждый хозяйствующий субъект, инвестирующий активы, предпочтет вкладывать деньги в ценные бумаги, вследствие чего спекулятивный спрос на деньги будет отсутствовать. Наоборот, при низкой процентной ставке ожидается ее будущий рост, что приведет к снижению курса ценных бумаг и вызовет потери капитала держателей ценных бумаг. В этих условиях возникает всеобщее стремление к ликвидности, отказ от кредитования экономического роста путем инвестиций в ценные бумаги, и спекулятивный спрос на деньги растет.

Согласно трудам Дж. Кейнса, спекулятивный мотив формирует обратную связь между величиной спроса на деньги и ссудной процентной ставкой.

Функциональную зависимость спроса на деньги можно определить следующим образом: номинальный спрос на деньги зависит от номинального национального дохода и номинальной процентной ставки.

Предложение денег в экономике определяется политикой Центрального банка и постоянно в краткосрочном периоде.

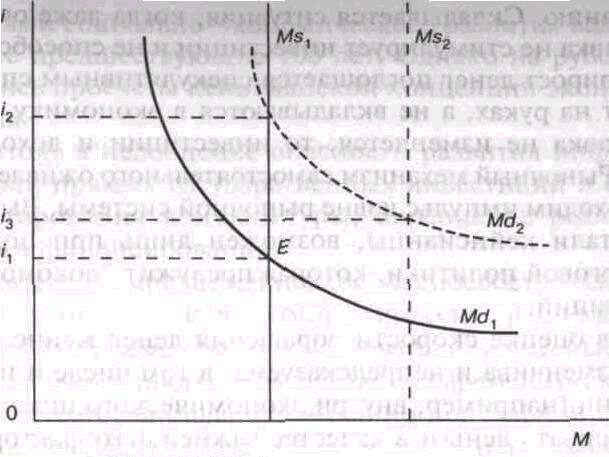

Механизм формирования процентной ставки на денежном рынке можно представить графически (см. рис. 1).

Рис 1. Зависимость номинальной процентной ставки i от количества денег в обращении М

Источник: Кейнс Дж.М. Общая теория занятости, процента и денег. М., 1978 г.

где Md- совокупный спрос на деньги;

Ms - предложение денег;

Е - точка равновесия денежного рынка;

i - равновесная процентная ставка.

Увеличение уровня номинального дохода сдвигает кривую спроса на деньги вправо, в положение Md2, что при прочих равных условиях вызовет рост номинальной процентной ставки (i2).

Увеличение предложения денег сдвинет кривую Ms1 вправо, в положение Ms2;, и соответственно понизит равновесную процентную ставку до значения (i3).

Используя методы денежно-кредитной политики, государство может оказывать воздействие на процентную ставку, а через нее на уровень инвестиций, поддерживая полную занятость и обеспечивая экономический рост.

Однако Дж. Кейнс и его последователи отдавали приоритет бюджетно-налоговой политике. Для объяснения этого можно привести несколько причин.

Во-первых, попадание экономики в особое состояние, при котором увеличение предложения денег не вызывает изменения национального дохода. Этот случай назван "ловушкой ликвидности" и достаточно подробно проанализирован известным английским экономистом Дж. Хиксом.

"Ловушка ликвидности" означает, что процентная ставка находится на достаточно низком уровне и изменение ее возможно только в сторону увеличения. В этих условиях владельцы денег не будут стремиться к их инвестированию. Складывается ситуация, когда даже очень низкая процентная ставка не стимулирует инвестиции и не способствует росту дохода. Весь прирост денег поглощается спекулятивным спросом, т. е. деньги оседают на руках, а не вкладываются в экономику. Поскольку процентная ставка не изменяется, то инвестиции и доход остаются постоянными. Рыночный механизм самостоятельного оживления не срабатывает. Необходим импульс извне рыночной системы. Выход из этой ситуации, считали кейнсианцы, возможен лишь при подключении бюджетно-налоговой политики, которая послужит "локомотивом" для частных инвестиций.

Во-вторых, в оценке скорости обращения денег Кейнс исходил из того, что она изменчива и непредсказуема, в том числе и на коротких отрезках времени (например, внутри экономического цикла). Поэтому нельзя рассматривать деньги в качестве важнейшего фактора, определяющего динамику объема производства, занятости и цен.

И наконец, в-третьих, Дж. Кейнс считал, что цены в рыночной экономике негибкие, поэтому все экономические показатели он выражает в неизменных величинах заработной платы.

Исследовав каналы, по которым фискальная и денежно-кредитная политика правительства воздействует на состояние экономики, и исходя из теоретических предпосылок, Кейнс сделал вывод о том, что в условиях депрессии методы монетаристского подхода к регулированию и стимулированию экономики потерпели крах. Изменения налоговой системы и структуры государственных расходов он считал более эффективными способами стабилизации экономики. Этот вывод привел последователей Кейнса к провозглашению известного тезиса: "деньги не имеют значения". При этом ранние кейнсианцы, исходя из "ловушки ликвидности", считали монетарную политику неэффективной и подчеркивали абсолют фискальной политики.

Поздние кейнсианцы считали также эффективной и денежно-кредитную политику. Предпочтение отдается смешанной монетарно-фискальной политике: сравнительно жесткая фискальная и легкая монетарная, при этом последней отводится роль приспосабливающейся политики, сопровождающей мероприятия бюджетно-налогового регулирования. Денежно-кредитная политика необходима для того, чтобы удержать процентную ставку на низком уровне и поощрять инвестиции: прирост предложения денег будет противодействовать росту процентной ставки и таким образом не допускать вытеснения частного инвестирования, снижать эффект "выталкивания" при увеличении государственных расходов.

Послевоенный период вплоть до конца 60-х - начала 70-х гг. отмечен самыми благоприятными процессами социально-экономического развития ведущих западных стран за все предшествующие 100 лет. Однако на рубеже 60-70-х гг. обнаружились просчеты кейнсианской концепции экономического регулирования.

Они состоят в недооценке опасности развития инфляции, преувеличении роли прямых государственных инвестиций и бюджетных методов регулирования конъюнктуры, переоценке реального эффекта дефицитного финансирования.

Дискредитация и кризис кейнсианства способствовали реабилитации роли денег в экономике и реанимированию на время забытых монетарных теорий. М. Фридмен и его последователи, известные в экономическом мире как монетаристы, разработали современную количественную теорию денег, которая стала чрезвычайно популярной в 70-е гг.

Монетаризм - школа экономической мысли, акцентирующая внимание на изменениях в количестве денег в обращении как определяющей функции цен, доходов и занятости.

Монетаристы расходятся с кейнсианцами не только в вопросах роли денег в экономике, но и прежде всего в оценке функционирования рыночного хозяйства в целом. Они считают, что рыночная экономика довольно устойчива и рыночный механизм способен самостоятельно восстанавливать экономическое равновесие. Поэтому монетаристы выступают против активного вмешательства государства в экономику, отстаивают принципы свободной конкуренции вообще и в денежной сфере в особенности. Деньги рассматриваются монетаристами как решающий фактор развития производства. Чрезмерное государственное регулирование денежно-кредитной сферы может спровоцировать, по их мнению, экономический кризис. Доказательство этому они находили не только в кризисах середины 70-х - начала 80-х гг.

Недооценка роли денег, и денежного обращения в частности, неспособность Федеральной резервной системы (ФРС) США предотвратить резкое сокращение количества денег в обращении в конце 20-х гг. существенно усилили, по мнению М. Фридмена, негативные стороны экономического спада. М. Фридмен был убежден, что деньги и денежное обращение всегда имели очень большое значение для развития экономики и игнорирование монетарной теории или неправильное использование ее постулатов в ходе чрезмерного государственного регулирования способно нанести общественному хозяйству огромный вред.

Анализ деловых циклов и денежного обращения позволил М. Фридмену и его единомышленникам существенно модернизировать классическую количественную теорию денежного обращения, особенно для краткосрочных временных интервалов. Так, монетаристы, рассматривая скорость обращения денег как переменную величину, считают, что предлагаемая ими теория позволяет предсказать поведение этой переменной. В качестве основных факторов, определяющих скорость обращения денег, они выделяют ожидаемый уровень инфляции и процентную ставку. Монетаристы также выявили взаимосвязь между изменением темпов роста денежной массы, реального и номинального ВНП и показали, что изменение темпов роста денежной массы влияет на реальный объем производства быстрее, чем на цены. Например, в пределах одного делового цикла темпы роста денежной массы в обращении после некоторой задержки, обычно в несколько месяцев, вызывают изменения в темпах роста номинального ВНП. Сначала значительная часть изменений в номинальном ВНП отражает изменения в реальном ВНП, т.е. изменения в реальном количестве товаров и услуг, производимых в экономической системе. В дальнейшем, если темпы роста денежной массы значительно превосходят среднегодовые темпы экономического роста, существенную часть изменений в номинальном ВНП составляют изменения абсолютного уровня цен. Таким образом, ускорение роста номинального ВНП, вызванное увеличением денежной массы, лишь вначале приобретает форму возрастающего реального объема производства, сопровождающегося уменьшением безработицы. Впоследствии замедление темпов роста реального производства приводит к тому, что рост цен поглощает все большую часть влияния на экономику, обусловленного изменением темпов роста денежной массы. При замедлении темпов роста денежной массы замедляются в обратном порядке соответствующие изменения номинального и реального ВНП.

Новые исследования представителей монетаристского направления дали ключи к пониманию влияния денежной политики государства на состояние экономики, позволили объяснить такое ранее не наблюдавшееся экономическое явление, как стагфляция, или одновременное существование высокой безработицы и высокой инфляции, что совершенно противоречило кейнсианской теории, и наконец предложить соответствующие рекомендации по денежно-кредитной политике государства.

Исходя из того, что хорошие намерения слишком часто выполняются неправильно, монетаристы выступили против проведения активной денежной политики, направленной на стабилизацию одновременно предложения денег и процентной ставки.

Кейнсианскую концепцию они считали ошибочной и внутренне противоречивой. Поэтому главным объектом регулирования, по их мнению, должна быть не процентная ставка, а темпы роста предложения денег. Центральный банк должен проводить в жизнь постоянную предсказуемую денежную политику и следовать простому правилу постоянного роста денежной массы. Темпы роста денежной массы должны быть достаточными, чтобы, с одной стороны, обеспечивать рост реального ВНП, а с другой стороны, не вызывать инфляционных процессов в экономике.

В 70-е - начале 80-х гг. практическое применение монетаристских рецептов позволило выработать довольно эффективные меры борьбы с инфляцией. В то же время стабилизация инфляционных процессов, изменения финансовых институтов и переход к новому качеству экономического роста в 80-е гг. значительно снизили актуальность монетаристских рецептов денежной политики, разработанных в инфляционный период предыдущего десятилетия. Однако во многом благодаря научным достижениям монетаристов экономисты навсегда распрощались с утверждением "деньги не имеют значения".

Современная денежная теория все более приобретает синтетические формы моделей, включающих элементы кейнсианства, монетаризма, неоклассической "экономики предложения" и др.

В целом же в экономической науке сформировалось направление, получившее название "неоклассический синтез", которое включает разнообразные точки зрения по ряду вопросов теории и практики функционирования современной смешанной экономики.

Цели и эффективность денежно-кредитной политики

Денежно-кредитная политика - одно из основных средств воздействия государства на экономические процессы. Как система согласованных мероприятий в области денежного обращения и кредита эта политика направлена на регулирование основных макроэкономических показателей. Конечные цели денежно-кредитной политики: обеспечение стабильности цен, полная занятость, рост реального объема производства, устойчивый платежный баланс. Достижение этих целей - глобальная задача. Текущая денежно-кредитная политика ориентируется на более конкретные цели, отражающие ее специфику. В связи с этим выделяют промежуточные цели, регулирующие значение ключевых переменных в денежной системе на достаточно продолжительных временных интервалах (год и более). К ним относятся: денежная масса, процентная ставка, обменный курс. И наконец, каждодневные последовательные действия Центрального банка направлены на достижение так называемых тактических целей. Последние определяют характер денежно-кредитной политики. Жесткая монетарная политика в качестве цели предполагает поддержание на определенном уровне денежной массы. Цель, преследующая фиксацию процентной ставки, характерна для гибкой денежно-кредитной политики.

Осуществляя политику, направленную на обеспечение экономической стабильности в государстве, правительства и центральные банки разрабатывают основные направления денежно-кредитной политики на определенный срок, формулируют промежуточные цели, достижение которых обеспечивает выполнение задачи более высокого порядка, корректируют и конкретизируют выполнение тактических целей.

В кейнсианской концепции в качестве основных целей выделяют борьбу либо с безработицей, либо с инфляцией. Безработица - следствие спада производства, обусловленного недостаточным совокупным спросом, важнейшим компонентом которого является инвестиционный спрос. Поэтому наряду с мероприятиями бюджетно-налогового регулирования денежно-кредитная политика предполагает стимулирование инвестиций через поддержание относительно невысокой процентной ставки. В этих условиях Центральный банк в качестве промежуточной цели выдвигает рост предложения денег в экономике. Для ее реализации Центральный банк, используя основные инструменты, снижает норму обязательных резервов и учетную ставку, активно, на льготных условиях покупает государственные ценные бумаги у коммерческих банков и частных лиц. Коммерческие банки, получив дополнительные ресурсы, предлагают их на рынке в качестве кредитов.

Увеличение предложения ссудного капитала при прочих равных условиях вызовет падение его цены и сделает заемные средства более доступными и привлекательными для производителей. Таким образом, снижение процентной ставки создает благоприятные условия для инвестиций, а расширение производства приведет к сокращению безработицы. Эта денежно-кредитная политика получила название политики дешевых денег.

Борьба с инфляцией требует проведения политики дорогих денег, в основе которой лежит сжатие денежной массы. Для этого Центральный банк повышает резервные требования и учетную ставку, в ходе операций на открытом рынке продает государственные ценные бумаги. Сокращение предложения денег вызывает рост процентной ставки и соответственно удорожание финансовых ресурсов. В целом политика дорогих денег направлена на ограничение кредитования новых проектов, снижение инвестиционной активности и темпов роста производства.

Кейнсианцы рассматривали инфляцию лишь в условиях полной занятости и полного объема производства и связывали ее с чрезмерным по сравнению с потенциальными возможностями экономики совокупным спросом. В условиях высокой экономической конъюнктуры избыток совокупного спроса повышает цены. Следовательно, при прочих равных условиях мероприятия денежно-кредитной политики должны снизить деловую активность, сократить производственную деятельность, что будет способствовать падению темпов роста инфляции.

В целом же экономическая нестабильность, проявляющаяся в той или иной форме, представляется результатом несбалансированности темпов роста естественного уровня реального производства и роста совокупного спроса. Проведение денежно-кредитной политики, направленной на достижение главной задачи - экономического роста при стабильных ценах и полной занятости, требует выбора такой конкретной промежуточной цели, которая наилучшим образом корректирует соответствие совокупного спроса темпам роста реального ВНП.

Денежно-кредитная политика вписывалась в концепцию "точной настройки" экономической системы, что предполагало активные действия Центрального банка в изменяющейся экономической ситуации. Против свободной денежно-кредитной политики, призванной обеспечить "точную настройку" экономики, выступили монетаристы. М. Фридмен, например, считал, что деньги слишком важны, чтобы позволять центральным банкам манипулировать ими по своему усмотрению.

Классический монетаризм исходит из того, что единственной подходящей промежуточной целью монетарной политики может быть достижение стабильных темпов роста денежной массы. Эти темпы должны соответствовать темпам роста естественного уровня реального ВНП. Поддержание плановых темпов роста денежной массы называется таргетированием.

Монетарная политика в классическом понимании имела место в США только в период между октябрем 1979 и октябрем 1982 г. 6 октября 1979 г. Комитет по операциям на открытом рынке ФРС объявил об изменениях в монетарной политике, обусловленных возможностью нарастания инфляции и неуверенностью в эффективности установления плановых уровней процентных ставок. Было прекращено использование межбанковской процентной ставки в качестве тактической цели, а новой промежуточной целью стал темп роста узкого денежного агрегата M1 (включает наличные деньги в обращении и депозиты до востребования в коммерческих банках).

Новый подход к денежно-кредитной политике основывается на монетаристском предположении о том, что инфляция всегда и везде является результатом повышения темпов роста денежной массы по отношению к темпам роста реального производства. Однако попытка проведения политики монетарного таргетирования косвенными методами имела неблагоприятные результаты, и в США от этого отказались в октябре 1982 г. после трех лет использования. Практика показала, что воздействие монетарных властей на денежную массу осуществляется главным образом через спрос на деньги, а для этого существуют более эффективные инструменты, например процентные ставки, хотя во всех случаях сохраняется элемент неопределенности.

Отказавшись следовать простому правилу роста денежной массы, регулирующие органы тем не менее до настоящего времени испытывают влияние монетаризма в проведении денежно-кредитной политики в смысле настойчивой антиинфляционной ее направленности.

Вопрос же об эффективных промежуточных целях монетарной политики по-прежнему остается дискуссионным. Правительства и центральные банки различных стран, исходя из того, что ни одну цель из всех возможных промежуточных целей денежно-кредитной политики нельзя рассматривать как идеальную, берут под контроль целый ряд параметров экономической системы. Это и показатели денежной массы, условия и объемы предоставляемых кредитов, обменный курс, динамика индексов цен и др.

Опыт проведения денежно-кредитной политики в различных странах в течение нескольких десятилетий позволяет выявить ее сильные и слабые стороны, определить факторы, оказывающие влияние на ее эффективность. С одной стороны, согласованная с правительством в рамках общих направлений регулирования экономики и проводимая Центральным банком денежно-кредитная политика отличается гибкостью.

Во всех странах с развитой рыночной структурой центральные банки обладают известной независимостью от правительства и могут оперативно принимать решения по корректировке денежно-кредитной политики в зависимости от меняющейся экономической ситуации.

Проведение центральными банками текущих мероприятий в денежно-кредитной сфере не связано с продолжительными процедурами согласовании и принятием специальных распоряжений органами государственной власти. Самостоятельность центральных банков в проведении денежно-кредитной политики позволяет также успешно противостоять давлению со стороны политиков, когда краткосрочные политические цели правительства вступают в противоречие с основной стратегической линией макроэкономического регулирования. Подобное часто наблюдается в условиях приближающихся выборов, растущего дефицита государственного бюджета и т. д. Все это делает денежно-кредитную политику чрезвычайно привлекательным инструментом государственного регулирования экономики.

С другой стороны, в проведении денежно-кредитной политики возникают серьезные ограничения, которые таят в себе опасность ухудшения экономической ситуации.

Во-первых, это обусловлено общими особенностями использования косвенных методов регулирования, когда одни и те же мероприятия, проводимые государственными органами, обеспечивая положительный эффект на одних рынках, могут вызвать отрицательные последствия на других рынках. Например, политика дорогих денег снижает темпы инфляции, обеспечивая стабилизацию на финансовых рынках. В то же время она способна понизить объем кредитов, ухудшить условия инвестирования, вызвать падение темпов экономического роста и усилить безработицу. В связи с этим при проведении денежно-кредитной политики важно уметь предвидеть возможные негативные последствия и принять меры для их нейтрализации.

Однако здесь возникают свои трудности. Даже если предположить, что экономисты способны составить точный прогноз развития экономической ситуации, существуют так называемые временные лаги, или временные задержки, между изменениями денежной массы, находящейся в обращении, и реакцией на них других экономических переменных.

В эти периоды ряд привходящих обстоятельств может нарушить ход экономических процессов. Возникнет необходимость корректировки денежно-кредитной политики, что, в свою очередь, может привести к противоречию между ее долго- и краткосрочными целями. Подобное явление известно как проблема временных несоответствий. Наличие таких несоответствий, по мнению основоположников неоклассической теории рациональных ожиданий, способно свести на нет все усилия монетарных властей, направленные на обеспечение экономической стабильности.

Теория рациональных ожиданий утверждает, что экономические агенты, исходя из прошлого опыта и используя имеющуюся информацию, в состоянии самостоятельно прогнозировать экономические процессы и принимать оптимальные решения. Действия, которые предпринимают хозяйствующие субъекты, могут не вписаться в логику проводимой денежно-кредитной политики, и тогда она не достигнет целей. Практическое приложение этой теории состоит в том, что денежно-кредитная политика не должна носить характер конъюнктурной антициклической политики, поскольку это вызывает нестабильность и непредсказуемость в принятии решений экономическими агентами. Сторонники концепции рациональных ожиданий выступают за создание стабильных правил, в соответствии с которыми действовали бы правительство и экономические агенты.

Во-вторых, большое влияние на эффективность денежно-кредитной политики оказывает также правильность выбора промежуточных и тактических целей. В данном случае речь идет о так называемой технической стороне дела. Известно, что денежную массу можно представить различными денежными агрегатами, построенными по принципу убывания ликвидности. Выбирая в качестве промежуточной цели, например, темп роста денежной базы. Центральный банк должен выбрать и денежный агрегат, который он будет контролировать, более узкий или более широкий и соответственно определить тактические цели. Если выбор сделан неправильно, без учета всех происходящих процессов в денежно-кредитной сфере, предпринимаемые усилия не только не принесут желаемого конечного результата, но и могут подорвать авторитет экономических теорий, на основе которых формировалась денежно-кредитная политика. Так, например, неудачу монетарного таргетирования, проводимого Комитетом по операциям на открытом рынке ФРС в 1979-1982 гг., М. Фридмен, интеллектуальный отец современного монетаризма, связывал с тем, что была неправильно выбрана тактическая цель - незаимствованные резервы вместо денежной базы, что, на его взгляд, было бы предпочтительнее. Неожиданно для монетарных властей повел себя и узкий денежный агрегат M1, темп роста которого был выбран в качестве промежуточной цели. Результат монетаристского эксперимента - значительное увеличение изменчивости поведения M1, а также внезапная ломка стабильного до того времени соотношения между ростом M1 и номинального ВНП и между ростом M1 и инфляцией, хотя их стабильное соотношение в известной мере составляет основу классического монетаристского подхода.

В-третьих, при проведении денежно-кредитной политики и выборе ее целей необходимо учитывать побочные эффекты, обусловленные самим механизмом изменения объема денежной массы в экономике. Центральный банк не может полностью контролировать предложение денег, поскольку в этом процессе участвуют также коммерческие банки и небанковский сектор. Например, резервы банков состоят не только из обязательных, предписываемых Центральным банком, но и избыточных резервов, величину которых банки определяют самостоятельно. Чем больше будут избыточные резервы, тем меньше кредита будет выдано. Таким образом, Центральный банк не может точно предусмотреть объем кредитов, которые будут выдавать коммерческие банки, а увеличение избыточных резервов повысит норму резервов и снизит денежный мультипликатор.

Соотношение между наличными и безналичными деньгами зависит от поведения населения, которое определяется не только действиями Центрального банка. Изменение соотношения между наличными и безналичными деньгами d также скажется на величине денежного мультипликатора, определяющего масштабы кредитной эмиссии, а следовательно, и предложения денег. Мероприятия Центрального банка могут не достичь цели вследствие непредсказуемого поведения коммерческих банков или населения.

Например, Центральный банк решает увеличить предложение денег и для этого расширяет денежную базу, проводя операции на открытом рынке по покупке ценных бумаг. Рост предложения денег вызовет падение процентной ставки. А дальше все будет зависеть от поведения коммерческих банков и населения в изменившихся условиях. Если банки предпочтут увеличивать свои избыточные резервы, вместо того чтобы выдавать кредиты, а население переведет часть своих средств из депозитов в наличность, уменьшится денежный мультипликатор, что нейтрализует набравший силу процесс расширения денежной массы и снизит результативность предпринятых Центральным банком действий.

Похожая ситуация наблюдалась во времена Великой депрессии в Америке, вплоть до 40-х гг., когда стали быстро нарастать избыточные резервы в коммерческих банках. Этот опыт показал, что увеличение банковских ресурсов не обязательно будет производить мультипликативное расширение банковских кредитов и депозитов. Некоторые экономисты считают, что если бы банки не накапливали избыточные резервы, то оживление экономики во второй половине 30-х гг. было бы более энергичным.

В итоге эффективность денежно-кредитной политики в целом зависит от качественной работы всех звеньев так называемого передаточного механизма.

Передаточный механизм денежно-кредитной политики - процесс, посредством которого денежно-кредитная политика влияет на уровень плановых затрат всех субъектов рыночной экономики. Передаточный механизм монетарной политики достаточно сложен.

В кейнсианской модели, как уже отмечалось ранее, можно выделить четыре основные ступени: изменение величины реального предложения денег в экономике в результате проведения Центральным банком соответствующей политики, изменение процентной ставки на денежном рынке, реакция совокупных расходов, прежде всего инвестиционных, изменение выпуска продукции.

Более поздние исследования выявили дополнительные особенности механизма денежно-кредитной политики, которые существенно влияют на конечный результат. Практика показала, что изменение процентной ставки оказывает влияние не только на плановые инвестиции фирм, но и на расходы домашних хозяйств, которые национальное счетоводство относит к потребительским, например покупка в кредит товаров длительного пользования. Изменения происходят также на рынке ценных бумаг, курс которых при прочих равных условиях зависит от уровня процентной ставки. В силу того, что существуют альтернативные способы финансирования новых инвестиционных проектов, в передаточный механизм денежно-кредитной политики наряду с процентной ставкой включаются цены на акции.

Таким образом, в современных условиях в передаточном механизме монетарной политики учитывается влияние изменения предложения денег не только на инвестиции, но и на все компоненты плановых затрат, включая потребление и государственные закупки, причем воздействие осуществляется не только через процентную ставку, но и через цены на акции и облигации и изменение уровня богатства общества в целом.

В рамках существующего передаточного механизма при определении направлений денежно-кредитной политики необходимо учитывать, по крайней мере, еще два обстоятельства, которые оказывают существенное влияние на конечные результаты.

Во-первых, это чувствительность совокупного спроса к изменениям процентной ставки. Слабая реакция на динамику процентной ставки или ее отсутствие со стороны основных компонентов совокупного спроса, и, прежде всего инвестиционных расходов, разрывает связь между колебаниями денежной массы и объемом выпуска продукции. Воздействие на основные макроэкономические переменные посредством процентной ставки оказывается неэффективным.

Во-вторых, изменение процентной ставки вследствие изменения денежной массы зависит от степени эластичности спроса на деньги по отношению к процентной ставке. При относительно неэластичном спросе реакция денежного рынка на динамику предложения денег будет более сильной. Например, увеличение денежной массы приведет к более существенному падению процентной ставки, чем в том случае, когда спрос на деньги достаточно чувствителен (более эластичен) к изменению этой ставки.

В целом эффективность денежно-кредитной политики при прочих равных условиях зависит от того, насколько точны знания экономистов о кратко- и долгосрочных экономических процессах, о сумме факторов, влияющих на спрос и предложение денег, о сложностях взаимной связи между изменением денежной массы и основных макроэкономических параметров, таких, как номинальный ВНП, уровень цен, объем производства, уровень занятости, обменный курс и др. Использование известных монетарных методов и инструментов еще более усложняется в странах с переходной экономикой, где закономерности рыночного хозяйства проявляются не в полной мере, и существует целый ряд специфических обстоятельств, модифицирующих механизм денежно-кредитного регулирования.

страница 1 страница 2 страница 3 ... страница 12 | страница 13

|