страница 1 страница 2

Анализ кредитоспособности начинают с оценки условий кредитования. Для этого изучаются: репутация заемщика; способность заемщика производить конкурентоспособную продукцию и получать доходы; цели использования кредитных ресурсов; суммы кредита; погашение кредита; обеспечение кредита; владение активами; состояние экономической конъюнктуры и перспективы развития.

Анализ проводится на основе накопленных данных из бухгалтерских и статистических отчетов заемщика, дополнительной информации, т.е. публикации, конфиденциальных сведений о фактах задержки расчетов, платежей, необязательности перед партнерами, аморальном поведении собственников или руководства предприятия и др. На некоторые предприятия банки заводят досье.

Главным способом оценки кредитоспособности предприятия является анализ его официальной бухгалтерской отчетности, на основе которой банк должен оценить: а) платежеспособность и ликвидность предприятия-заемщика; б) эффективность использования оборотных средств и полученных кредитов; в) покрытие всех долговых обязательств, включая испрашиваемую ссуду, ликвидными средствами; г) наличие собственных оборотных средств в хозяйственном обороте; д) доходность заемшика.

Оценка кредитоспособности осуществляется на определенную дату и в динамике. На основе проведенного анализа банк делает заключение о возможности выдачи ссуды заемщику.

При анализе кредитоспособности используется ряд показателей. Это показатели ликвидности, доходности предприятия. При оценке кредитоспособности, наряду с промежуточным коэффициентом покрытия, используется общий коэффициент ликвидности. Если он ниже 1, то банк имеет дело с неплатежеспособным клиентом и кредит в данном случае может быть выдан лишь на особых условиях. При уровне данного показателя в пределах 1 – 1,5 имеется определенный риск своевременного взыскания долга; при уровне коэффициента свыше 1,5 гарантии обеспеченности долга и его возврата достаточны.

Кроме того, необходимо изучить и такие экономические показатели как: оборачиваемость оборотных средств, темпы роста реализации, деловая активность предприятия.

При проведении анализа кредитоспособности определяются основные причины неспособности предприятия к погашению полученных кредитов: наличие неоправданной дебиторской задолженности, нарушение обязательств перед клиентами, накопление избыточных производственных и товарных запасов, низкая эффективность хозяйственной деятельности, замедление оборачиваемости оборотных средств.

Методические рекомендации

Студенты должны выполнить задания, включенные в практическое занятие по данной теме.

Литература

-

Дюсембаев К.Ш. Анализ финансового положения предприятия: Учебное пособие с. 107 – 118.

Тема 2.9 Анализ деловой активности предприятия

Анализ и оценка деловой активности и эффективности деятельности предприятия является завершающим этапом анализа финансовой отчетности.

Деловая активность предприятия характеризует результаты и эффективность текущей основной деятельности.

Качественными критериями деловой активности являются:

-

Широта рынков сбыта продукции;

-

Наличие продукции, поставляемой на экспорт;

-

Репутация предприятия.

Количественная оценка дается по двум направлениям:

-

Степень выполнения плана по основным показателям;

-

Уровень эффективности использования ресурсов предприятия.

Для характеристики первого направления целесообразно учитывать сравнительную динамику основных показателей:

Тд > Тр > Так > 100 %,

где Тд – темп изменения дохода, Тр – темп изменения реализации, Так – темп изменения авансированного капитала.

Для реализации второго направления могут быть рассчитаны различные показатели, характеризующие эффективность использования материальных, трудовых и финансовых ресурсов. Основными из них являются выработка, фондоотдача, оборачиваемость оборотных средств и авансированного капитала.

К обобщающим показателям оценки эффективности использования ресурсов предприятия относятся показатели: ресурсоотдача и коэффициент устойчивости экономического роста.

Ресурсоотдача (коэффициент оборачиваемости авансированного капитала) характеризует объем реализованной продукции, приходящийся на 1 тенге средств, вложенных в деятельность предприятия.

Коэффициент устойчивого роста показывает, какими в среднем темпами может развиваться предприятие в дальнейшем.

Термин «оборотный капитал» относится к текущим активам предприятия. Оборотные средства обеспечивают непрерывность производственного процесса.

Для оценки оборачиваемости оборотных средств используются следующие показатели.

Коэффициент общей оборачиваемости капитала, который показывает, сколько раз за год совершается полный цикл производства и обращения и сколько денежных единиц реализованной продукции принесла каждая единица активов. Он определяется по формуле:

Коа = ДN / Ак,

где ДN – доход (выручка) от реализации продукции; Ак – авансированный капитал.

Оборачиваемость основных средств, представляющая собой фондоотдачу:

Фо = ДN / ОПФ, где ОПФ – средняя стоимость основных средств.

Коэффициент оборачиваемости собственного капитала :

Кос = ДN / Ск,

где Ск – средняя величина собственного капитала по балансу.

Коэффициент оборачиваемости текущих активов: Кот.а.=ДN/ Тас,

где Тас – средняя величина текущих активов.

Этот показатель показывает скорость оборота текущих активов, т.е. количество оборотов всех оборотных средств за анализируемый период. Ускорение оборачиваемости ТА уменьшает потребность в них, позволяет предприятию высвобождать часть оборотных средств либо для нужд народного хозяйства (абсолютное высвобождение), либо для дополнительного выпуска продукции (относительное высвобождение).

Скорость оборота краткосрочных активов увеличивается за счет сокращения времени производства и времени обращения.

Скорость оборачиваемости КА характеризуется также длительностью оборота и коэффициентом закрепления оборотных средств.

Продолжительность одного оборота КА определяется по формуле:

До = 360 / Ко т.а. = 360 : ДN / Тас = 360 х Тас / ДN

Формула коэффициента закрепления оборотных средств имеет следующий вид: Коз = Тас / ДN.

Таким образом, коэффициент оборачиваемости ТА показывает скорость оборотов всех мобильных средств. Рост его говорит о положительных тенденциях, если сочетается с ростом коэффициента оборачиваемости материальных оборотных средств, и об отрицательных, если последний уменьшается.

Коэффициент оборачиваемости материальных оборотных средств отражает число оборотов запасов и затрат предприятия, т.е. скорость их реализации: Козап = SN / Зс, где SN – полная себестоимость реализованной продукции, Зс – средняя стоимость запасов.

Коэффициент оборачиваемости готовой продукции: Коr = ДN / r,

где r – средняя по балансу стоимость готовой продукции. Он показывает скорость оборота готовой продукции. Рост его означает увеличение спроса на продукцию, а снижение – затоваривание готовой продукцией в связи со снижением спроса.

Коэффициент оборачиваемости дебиторской задолженности: Код/з = ДN/ Дз, где Дз – средняя величина дебиторской задолженности. Этот показатель используется для оценки качества Дт задолженности и ее объема, показывает расширение или снижение коммерческого кредита, предоставляемого предприятием. Если коэффициент рассчитывается по доходу (выручке) от реализации, формируемого по мере оплаты счетов, рост его означает сокращение продаж в кредит, а снижение – увеличение объема предоставляемого кредита. Кроме того, следует определить средний срок оборота Дт задолженности по формуле:

Дод/з = 360 / Код/з = Дз х 360 / ДN.

Этот показатель характеризует время, необходимое клиентам компании на оплату выставленных счетов.

Коэффициент оборачиваемости кредиторской задолженности: Кок/з = ДN/ Кз, где Кз – средний размер кредиторской задолженности.

Одновременно определяется и средний срок оборота Кт задолженности: Док/з = 360 / Кок/з =Кз х 360 / ДN.

Этот показатель отражает средний срок возврата долгов предприятия.

Коэффициент оборачиваемости денежных средств.

Одним из основных условий финансового благополучия предприятия является приток денежных средств, обеспечивающий покрытие его текущих обязательств. Отсутствие необходимого запаса денежных средств говорит о наличие финансовых затруднений у предприятия. В то же время наличие чрезмерных денежных средств говорит о затруднениях предприятия, связанных с инфляцией и обесцениванием денег. Коэффициент оборачиваемости денежных средств рассчитывается по формуле: Код/с = ДСо / ДСс, где ДСо – оборот денежных средств за период, ДСс – средние остатки денежных средств.

Наряду с коэффициентом оборачиваемости денежных средств, показывающим количество оборотов их в анализируемом периоде, определяется длительность периода оборота денежных средств, позволяющая оценить их достаточность: Дод.с = ДСс х Др / ДСо, где Др – длительность анализируемого периода.

Оборачиваемость инвестированного капитала. Этот показатель характеризует скорость оборота долгосрочных и краткосрочных инвестиций предприятия, включая инвестиции в собственное развитие. Кои.к. = ДN / (Ди + Ки), где Ди и Ки – соответственно долгосрочные и краткосрочные инвестиции.

Оборачиваемость функционирующего капитала рассчитывается по формуле: Коф.к. = ДN / Фк, где Фк – функционирующий капитал.

Скорость оборота перманентного капитала: Копер/к. = ДN / Пер.к, где Пер.к – перманентный капитал = собственный капитал + долгосрочные обязательства.

Индекс деловой активности характеризует эффективность предпринимательства по основной деятельности предприятия за период в сфере управления оборотным капиталом: Ид/а = ДN / Фк х До/ S, где ДN/Фк – коэффициент оборачиваемости функционирующего капитала, До/ S – доходность основной деятельности.

Методические рекомендации

Студенты должны выполнить задания, включенные в практическое занятие по данной теме.

Литература

-

Дюсембаев К.Ш. Анализ финансового положения предприятия: Учебное пособие с. 175 - 220.

Тема 2.10 Анализ доходности и эффективности деятельности

предприятия

Основная цель финансового анализа – получение небольшого числа наиболее информативных параметров, дающих объективную и точную картину финансового состояния предприятия, его финансовых результатов, изменений в структуре активов, капитала и обязательств.

Целесообразность деятельности предприятия в условиях рыночных отношений определяется получением дохода. Доходность хозяйствующего субъекта характеризуется абсолютными и относительными показателями. Абсолютный показатель доходности - это сумма доходов или прибыли. В специальной зарубежной литературе дается следующее определение доходов: «Доходы - это увеличение экономической выгоды в течение отчетного периода в форме притока средств или увеличения стоимости активов либо сокращения пассивов, что приводит к росту капитала, за исключением тех случаев, когда такой рост обеспечивается за счет взносов акционеров».

Доход в обобщенном виде отражает результаты хозяйствования, продуктивность затрат живого и овеществленного труда. Одни считают его показателем экономического эффекта, другие как результат эффективности работы предприятия.

В условиях рынка получение дохода является основной целью функционирования любого хозяйствующего субъекта. Он служит одним из главных источников финансовой базы предприятия, средством для производственного и социального развития.

За счет дохода выполняется часть обязательств предприятия перед бюджетом, банками и другими субъектами рынка. Таким образом, доход является одним из важнейших показателей оценки производственной и финансовой деятельности предприятия. Он также характеризует степень его деловой активности и финансового благополучия.

В условиях рыночных отношений доход выполняет две основные функции: во-первых, как источник дохода госбюджета и во-вторых, как источник производственного и социального развития предприятия.

В задачи анализа показателей доходности предприятия включают:

-

оценку выполнения плана абсолютных и относительных показателей доходности;

-

изучение составных элементов образования чистого дохода;

-

выявление и количественное измерение степени влияния факторов на размер дохода;

-

изучение показателей распределения дохода;

-

исследование различных коэффициентов доходности;

-

разработка рекомендаций по эффективному использованию дохода.

Первым абсолютным показателем доходности предприятия является доход от реализации продукции (р,у). На размер дохода от реализации продукции оказывают влияние уровень производства продукции, качество продукции, а также изменение остатков нереализованной продукции на складах и товаров отгруженных, находящихся на ответственном хранении у покупателей.

Вторым абсолютным показателем доходности является валовая прибыль. Она представляет собой финансовый результат от реализации продукции и рассчитывается как разность между доходом от реализации продукции и производственной себестоимостью реализованной продукции. Валовая прибыль зависит от множества факторов, и в первую очередь от производственной себестоимости, цены реализации, объема продаж, и структуры реализованной продукции.

К относительным показателям доходности относятся показатели рентабельности, характеризующие эффективность деятельности предприятия. Выделяют три группы показателей:

а) общих активов;

б) продукции;

в) исчисленные на базе чистого притока денежных средств.

Одним из первых следует назвать показатель уровня доходности общих активов. На практике широко применяется такой показатель, как доходность краткосрочных активов.

Показателем доходности продукции является доходность объема продаж.

Доходность единицы продукции определяется отношением разности между продажной ценой и себестоимостью изделия.

Третья группа показателей доходности рассчитывается на базе чистого притока денежных средств.

Методические рекомендации

Студенты должны выполнить задания, включенные в практическое занятие по данной теме.

Литература

-

Дюсембаев К.Ш. Анализ финансового положения предприятия: Учебное пособие.- Алматы: Экономика, 2009.- 119 - 122

Тема 2.11 Анализ финансовых потоков

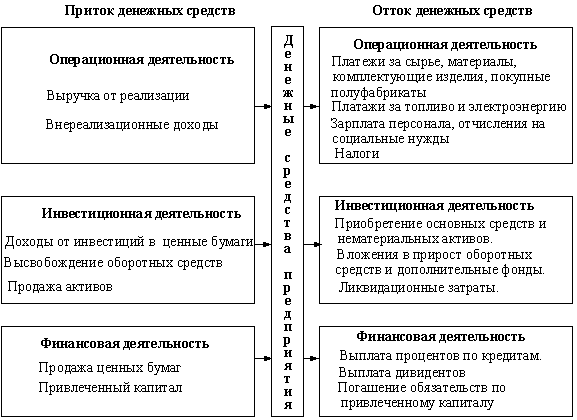

Для того, чтобы раскрыть реальное движение денежных средств на предприятии, оценить синхронность поступления и расходования их, а также увязать величину полученного финансового результата о состоянии денежных средств на предприятии, следует выделить и проанализировать все направления поступления (притока) денежных средств, а также их выбытия (оттока).

Процесс анализа завершается оптимизацией денежных потоков путем выбора наилучших форм их организации на предприятии с учетом внешних и внутренних факторов с целью достижения их сбалансированности, синхронизации и роста чистого денежного потока.

В первую очередь необходимо добиться сбалансированности объемов положительного и отрицательного потоков денежных средств, поскольку и дефицит, и избыток денежных ресурсов отрицательно влияет на результаты хозяйственной деятельности.

При дефицитном денежном потоке снижается ликвидность и уровень платежеспособности предприятия, что приводит к росту просроченной задолженности предприятия по кредитам банку, поставщикам, персоналу по оплате.

При избыточном денежном потоке происходит потеря реальной стоимости временно свободных денежных средств в результате инфляции, замедляется оборачиваемость капитала по причине простоя денежных средств, теряется часть потенциального дохода в связи с упущенной выгодой от прибыльного размещения денежных средств в операционном или инвестиционном процессе.

Способы оптимизации избыточного денежного потока связаны в основном с активизацией инвестиционной деятельности предприятия, направленной на:

-

досрочное погашение долгосрочных кредитов банка;

-

увеличение объема реальных инвестиций;

-

увеличение объема финансовых инвестиций.

Синхронизация денежных потоков должна быть направлена на устранение сезонных и циклических различий в формировании как положительных, так и отрицательных денежных потоков, а также на оптимизацию средних остатков денежной наличности

Заключительным этапом оптимизации является обеспечение условий максимизации чистого денежного потока предприятия, рост которого обеспечивает повышение уровня самофинансирования предприятия, снижает зависимость от внешних источников финансирования.

Движение денежных потоков, их приток и отток наглядно продемонстрирован на рисунке 3.

Повышение суммы чистого денежного потока может быть обеспечено за счет следующих мероприятий:

-

снижение суммы постоянных издержек предприятия;

-

снижение уровня переменных издержек;

-

проведение эффективной налоговой политики;

-

использование метода ускоренной амортизации;

-

продажи неиспользуемых видов основных средств, нематериальных активов и запасов;

-

усиление претензионной работы с целью полного и своевременного взыскания штрафных санкций и дебиторской задолженности.

Рисунок 1 – Формирование притоков и оттоков денежных средств

Таким образом, информация о движении денежных средств и выполнении бюджета по притоку и оттоку денежных ресурсов позволяет предприятию контролировать текущую платежеспособность предприятия, принимать оперативно корректирующие меры по ее стабилизации.

Методические рекомендации

Студенты должны выполнить задания, включенные в практическое занятие по данной теме.

Литература

-

Дюсембаев К.Ш. Анализ финансового положения предприятия: Учебное пособие.- Алматы: Экономика, 2009.- 122 - 135

Тема 2.12 Оценка потенциального банкротства

Банкротство – это, согласно Закону РК «О банкротстве» от 07.04.95г. № 2173, признанная решением суда или официально объявленная во внесудебном порядке по соглашению с кредиторами несостоятельность должника, являющая основанием для его ликвидации.

Под несостоятельностью предприятия понимают его неспособность финансировать текущую деятельность и погасить срочные обязательства в связи с превышением обязательств должника над его имуществом или в связи с неудовлетворительной структурой баланса должника.

Неудовлетворительная структура баланса — такое состояние имущества и обязательств должника, когда за счет имущества не может быть обеспечено своевременное выполнение обязательств перед кредиторами в связи с недостаточной степенью ликвидности имущества должника.

Основными причинами возникновения состояния банкротства являются объективные и субъективные, а именно:

-

Несовершенство финансово-кредитной, налоговой, законодательной базы преобразования экономики;

-

Высокий уровень инфляции;

-

Неумение предусмотреть банкротство и избежать его в будущем;

-

Снижение объема продаж из-за плохого знания конъюнктуры рынка;

-

Снижение объема производства;

-

Ухудшение качества продукции и снижение цен на нее;

-

Неоправданно высокие затраты и низкая рентабельность продукции;

-

Наличие долгов и взаимонеплатежей и др.

В качестве первых сигналов надвигающего банкротства принимаются задержки с предоставлением финансовой отчетности и изменения в структуре баланса и отчета о доходах и расходах.

Решение о несостоятельности принимаются в добровольном порядке самим предприятием или по заключению арбитражного суда.

Массовое банкротство предприятий может вызвать серьезные негативные последствия, поэтому предусмотрен определенный механизм предотвращения банкротства и выхода из кризисного состояния. Основными элементами этого механизма являются:

-

Правовое регулирование банкротства;

-

Меры государственной финансовой поддержки неплатежеспособным предприятиям с целью сохранения товаропроизводителей;

-

Экономическая защита интересов всех участников процедуры банкротства;

-

Финансирование реорганизационных и ликвидационных мероприятий.

Для оценки вероятности банкротства используются следующие методы.

1. Использование экономико-математических моделей. Это могут быть двух, трех, четырех, пяти и семифакторные модели. Они основываются на ключевых показателях, от которых зависит вероятность банкротства. Наиболее часто применяется двухфакторная модель, которая использует такие ключевые показатели как коэффициент текущей ликвидности и коэффициент финансовой зависимости. Эти показатели умножаются на весовые коэффициенты, и результаты суммируются с некоторой постоянной величиной, полученной опытно-статистическим методом. Если результат отрицательный, то вероятность банкротства невелика. Положительное значение 2 указывает на высокую вероятность банкротства.

2. Прогнозирование показателей платежеспособности проводится на основе следующих коэффициентов: текущей ликвидности, обеспеченности собственными средствами.

Основанием для принятия решений о несостоятельности предприятия является система критериев для оценки удовлетворительности структуры баланса предприятий, установленной Положением о механизме финансово- экономического оздоровления, реорганизации и ликвидации несостоятельных государственных предприятий в РК и Положением о порядке оценки структуры баланса предприятия.

Целью проведения анализа финансового положения предприятия является обоснование решения о признании структуры баланса неудовлетворительной, а предприятия – неплатежеспособным.

Анализ и оценка удовлетворительности структуры баланса проводятся на основе следующих показателей:

-

коэффициента текущей ликвидности, определяемого отношением текущих активов к текущим обязательствам. Этот показатель характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения текущих обязательств предприятия.

-

коэффициента обеспеченности собственными средствами, определяемого отношением собственных оборотных средств к стоимости краткосрочных активов. Он характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия неплатежеспособным является выполнение одного из условий: коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2,0; коэффициент обеспеченности собственными средствами - менее 0,1.

При неудовлетворительной структуре баланса для проверки реальной возможности восстановления своей платежеспособности рассчитывается коэффициент восстановления платежеспособности сроком на 6 месяцев по формуле:

Кв =( Кктл + ПУ/По (Кктл - Кнтл )) : Кнормтл,

где Кктл - коэффициент текущей ликвидности на конец отчетного периода;

Кн™ - коэффициент текущей ликвидности на начало отчетного периода;

Кнорм -нормативный коэффициент текущей ликвидности равный 2,0;

Пу - установленный период восстановления платежеспособности в месяцах (6 месяцев);

П0 - отчетный период.

Если коэффициент меньше 1, то у предприятия нет возможности в ближайшие 6 месяцев восстановить платежеспособность.

При удовлетворительной структуре баланса для проверки устойчивости финансового положения рассчитывается коэффициент утраты платежеспособности на срок до 3 месяцев по формуле:

КУ=(Кктл+ПУ/П0(Кктл - Ктл)):2,

где Пу - установленный период утраты платежеспособности на срок до 3 месяцев.

Существует несколько методрв прогнозирования возможного банкротства:

-

Двухфакторная модель рассчитывается по следующей формуле:

Z = 0,3877 – 1,0736Кп + 0,0579Кфз,

где Кп – коэффициент покрытия (коэффициент текущей ликвидности);

Кфз – коэффициент финансовой зависимости (отношение заемных средств к сумме пассивов).

Для предприятий, у которых Z=0, вероятность банкротства составляет 50%. Если Z больше 0, то вероятность больше 50 % и постепенно возрастает с ростом Z. Недостатком этого метода является то, что он не учитывает влияние на финансовое состояние других важных показателей: рентабельности, отдачи активов и др. Ошибка прогноза с помощью этого метода оценивается интервалом ∆ Z = + 0,65.

-

Пятифакторный метод использует следующую модель:

Z = 1,2Коб + 1,4Кнп + 3,3Кр + 0,6Кп + 1,0Ком,

где Коб – доля оборотных средств в активах (отношение краткосрочных активов к сумме всех активов);

Кнп – рентабельность активов (отношение чистого дохода к сумме всех активов);

Кр – рентабельность активов, исчисленная по ВД;

Кп - коэффициент покрытия по рыночной стоимости капитала (отношение рыночной стоимости акционерного капитала к сумме краткосрочных обязательств);

Ком – отдача всех активов (отношение выручки от реализации продукции к сумме всех активов).

Если Z < 1,8, то вероятность банкротства очень высокая;

1,81 < Z < 2,7 – вероятность высокая;

2,8 < Z < 2,9 – вероятность возможная;

Z > 3 – вероятность очень низкая.

Недостатком этого метода является то, что он приемлен лишь для крупных предприятий.

-

Семифакторный метод позволяет прогнозировать банкротство в течение 5 лет с точностью до 70 %. Он включает следующие показатели: рентабельность активов, динамику ЧД, коэффициенты покрытия, ликвидности, автономии и др. Отрицательным моментом его является недостаток информации.

Методические рекомендации

Студенты должны выполнить задания, включенные в практическое занятие по данной теме.

Литература

-

Дюсембаев К.Ш. Анализ финансового положения предприятия: Учебное пособие.- Алматы: Экономика, 2009. 220 – 340.

Список рекомендуемой литературы

Основная

-

Казахстан - 2030. - Алматы: ЮРИСТ, 2005. - 94 с.

-

Баканов М.И., ШереметА.Д. Теория анализа хозяйственной деятельности, Учебник - издание 4-е перераб., М.: Финансы и статистика, 2007

-

Дюсембаев К.Ш. Анализ финансового положения предприятия: Учебное пособие.- Алматы: Экономика, 2009.- 184 с.

-

Хонгрен Ч.Т., Фостер Дж. Бухгалтерский учет: управленческий аспект:Пер. с англ./Под ред. Я.В. Соколова. - М.: Финансы и статистика, 2008. - 416 с.

-

Жак Ришар. Аудит и анализ хозяйственной деятельности предприятия

-

Савицкая Г.В. Анализ хозяйственной деятельности предприятия, М.: 2008

-

Эрик Хелферт. Техника финансового анализа , М, 2007

-

Ковалев В.В. Методы оценки инвестиционных проектов, М, 2008

-

Мюллендорф Р., Карренбауэр М. Производственный учет, М, 2007

-

Справочник по функционально-стоимостному анализу, М, 2008

-

Чучелов Е.А., Бессонов Н.И. Приемы экономического анализа, 2008

-

Друри К. Введение в управленческий и производственный учет, М, 2008

-

Ковалев В.В. Финансовый анализ: методы и процедуры, М: Финансы и статистика, 2007 г.

-

Ковалев В.В., Войленко В.В. «Маркетинговый анализ». М.: Центр экономики и маркетинга, 2008

-

Ковалев А.П. Диагностика банкротства. М.: АО «Финстатинформ», 2007

-

Савицкая А.К. «Анализ хозяйственной деятельности предприятия». М., 2008

-

Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности». М.: Дело и сервис, 2008

Дополнительная

-

Управленческий учет: Учебное пособие /Под ред. А.Д. Шеремета.- 2-е изд., испр.- М.: ИД ФБК-ПРЕСС, 2007.- 512 с.

-

Дюсембаев С.М. «Аудит и анализ финансовой отчетности». А.,2008

-

Бернстайн Л.А. Анализ финансовой отчетности. М., ФиС, 2007

-

Вояков И.М., Грачева М.В. «Проектный анализ». М., Банки и биржи, Юнити, 2007

-

Ковалев А.П. Диагностика банкротства. М.: АО «Финстатинформ», 2007

страница 1 страница 2

|