страница 1 страница 2 ... страница 6 | страница 7

ВВЕДЕНИЕ

Корпоративный подоходный налог является не только самым распространенным и значительным видом, но и одним из сложных в понимании.

Причем это определяется не только сложностью самой модели налогообложения, но и запутанностью — а то и просто некачественным исполнением - того законодательства, посредством которого этот налог регулируется. В результате трудности в понимании (а соответственно — в применении) этого законодательства испытывают не только налогоплательщики, но и работники налоговой службы. И все это на. фоне вполне естественного желания первых, продиктованного заботой о собственном кармане, уплатить налога поменьше, и не менее естественного желания вторых продиктованного служебным долгом, взыскать налога побольше. В итоге те, и другие склонны к нарушениям законодательства о подоходном налоге, порой — не исполняя его сознательно, иногда — по его незнанию, чаще потому что не могут понять текста закона, словно специально написанного для того, чтобы его не поняли. При этом работники налоговой службы, как правило, хорошо знают о своих правах и обязанностях налогоплательщиков, а последние, кое-что зная о своих обязательствах перед государством, вообще ничего не знают о своих правах и тем более — об обязанностях налоговых органов.

Более того, изучение Закона РК от 24.04.95 г. № 2235 на протяжении 5 лет выработало у специалистов определенные штампы при решении тех или иных налоговых вопросов, которые в свете Налогового кодекса РК от 12.06.01 г. № 209-Н рассматриваются уже по-другому. Как правило, ошибочная трактовка отдельных норм НК РК приводит к значительным финансовым потерям налогоплательщика или бюджета, а учитывая что сроки исковой давности по налоговым отношениям составляют 5 лет, то при очередных проверках фирма может быть поставлена на грань банкротства, т.к. даже незначительные суммы нарушений могут в течение этого срока превратиться в столь существенные, что выплата их повлечет потерю собственного капитала.

Таким образом, целью данной дипломной работы является рассмотрение корпоративного подоходного налога и его роли в налоговой системе Республики Казахстан.

К задачам дипломной работы можно отнести:

- рассмотрение сущности корпоративного подоходного налога;

- возникновение корпоративного подоходного налога и правила

применения;

-

общие правила налогообложения корпоративного подоходного налога;

-

состав, измерение и признание доходов и расходов;

- общая характеристика финансово-хозяйственной деятельности ТОО «Служба безопасности»;

- анализ налогообложения корпоративным подоходным налогом ТОО «Служба безопасности»;

- порядок исчисления и учета корпоративного подоходного налога на ТОО

«Служба безопасности»;

-

перспективы развития налогообложения корпоративным подоходным

налогом в РК;

-

значение корпоративного подоходного налога при формировании

доходной части бюджета;

-

совершенствование механизма взимания корпоративного подоходного

налога.

При написании дипломной работы были использованы следующие источники: Кодекс Республики Казахстан от 12 июня 2001 года № 209-2 О налогах и других обязательных платежах в бюджет, Закон РК «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения» от 13.12.2004г., Ермекбаева Б.Ж.. Лесбеков Г.А. Основы налогообложения, Сейдахметова Ф.С. «Налоги в Казахстане» Тулегеугалиев Г.И. "Налоговое право РК", Черник Д.Г. «Налоги», Худяков А.И., Бродский Г.М. "Теория налогообложения", Скала В.И., Скала Б.В., Скала Н.В., Петухова Е.Г. Корпоративный подоходный налоги т.д.

1. КОРПОРАТИВНЫЙ ПОДОХОДНЫЙ НАЛОГ: СУЩНОСТЬ, ИСТОРИЯ ВОЗНИКНОВЕНИЯ И ПРАВИЛА ПРИМЕНЕНИЯ

1.1. Возникновение корпоративного подоходного налога

Налоги возникли вместе с товарным производством, разделением общества на классы и появлением государства, которому требовались средства на содержание армии, судов, чиновников и другие нужды. В эпоху становления и развития капиталистических отношений значение налогов стало усиливаться: для содержания армий и флота, обеспечивающих завоевание новых территорий - рынков сырья и сбыта готовой продукции, казне нужны были дополнительные средства.

Изъятие государством в пользу общества определенной части стоимости валового внутреннего продукта в виде обязательного платежа и составляет сущность налога. Платежи осуществляют основные участники производства валового внутреннего продукта:

-Работники, своим трудом создающие материальные и нематериальные блага и получающие определенный доход;

- Хозяйствующие субъекты, владельцы капитала, действующие в сфере предпринимательства.

Под налогом понимается обязательный индивидуальный безвозмездный платеж организаций и физических лиц в форме отчуждения принадлежащих им денежных средств, необходимых для финансового обеспечения деятельности государства и муниципальных образований.

Чрезвычайно важны принципы налогообложения. А. Смит в своем классическом сочинении «Исследование о природе и причинах богатства народов» считал основными принципами налогообложения всеобщность, справедливость, определенность и удобность.

Подданные государства, отмечал его российский последователь Н. И. Тургенев, должны давать «средства к достижению цели общества или государства» каждый по возможности и соизмеримо своему доходу по заранее установленным правилам (сроки платежа, способ взимания), удобным для плательщика».

Со временем этот перечень был дополнен принципами обеспечения достаточности и подвижности налогов (налог может быть увеличен или сокращен в соответствии с объективными нуждами и возможностями государства), выбора надлежащего источника и объекта налогообложения, однократности обложения.

Перечисленные принципы налогообложения учитывались и при формировании новой налоговой системы РК, адекватной рыночным преобразованиям. С 1 января 2002 года был введен в действие Налоговый Кодекс РК. Впоследствии в него вносились изменения и дополнения, корректирующие механизм налогообложения и структуру налогов.

Перечень налогов в Казахстане включает:

-

корпоративный подоходный налог;

-

индивидуальный подоходный налог;

-

налог на добавленную стоимость,

4) акцизы;

5) специальные платежи и налоги недропользователей (подписной бонус,

бонус коммерческого обнаружения, роялти, налог на сверхприбыль);

-

социальный налог;

-

земельный налог;

-

налог на транспортные средства;

-

налог на имущество.

Исторически, объектами подоходного налога выступали доходы плательщиков (физических лиц). Сложились 2 формы построения подоходного налога: шедулярная и глобальная. Шедулярная форма появилась в Великобритании и предполагала разделение дохода на части (шедулы) в зависимости от источника дохода (заработная плата, дивиденды, рента), обложение каждой шедулы происходило отдельно. Глобальная форма предполагала обложение совокупного дохода плательщика независимо от источника дохода (возникла в Пруссии).

В настоящее время за рубежом облагается чистый доход плательщика за минусом разрешенных законом вычетов и налоговых льгот, к которым относятся необлагаемый минимум, профессиональные расходы, семейные скидки, скидки на детей и иждивенцев, взносы в фонды и т. п. Список исключений в разных странах различен и зависит от национальных особенностей и традиций. И хотя законодательство многих стран провозглашает равные возможности для всех плательщиков в использовании налоговых скидок, в реальной жизни многие льготы являются лишь привилегией очень состоятельных слоев населения. В развитых странах для этих групп населения из получаемого ими валового дохода исключаются:

-

взносы в благотворительные фонды;

-

отчисления на ведение избирательной компании;

-

членские взносы в деловые клубы и спортивные ассоциации и т.д.

В Великобритании, ФРГ, Португалии освобождаются от обложения разовые пособия, премии руководителям, в Бельгии и Нидерландах — натуральные материальные блага (домашняя прислуга, телохранители и пр.)

В послевоенные годы в развитых странах Наблюдался рост налоговых поступлений (в т.ч. и подоходного налога) в бюджет. Это объясняется следующими фактами: номинальное повышение доходов населения, инфляционные процессы и как следствие этого - индексация заработной платы, а также ужесточение контроля за платежами. В настоящее время в развитых странах 30-40% всех доходов населения изымается с помощью подоходного налога. Этот налог стал массовым и распространяется на большинство членов общества.

Ставки подоходного налога построены по сложной прогрессии. В последние годы произошло резкое сокращение максимальных ставок и их количества, наметилась тенденция к более пропорциональному налогообложению. Это очень важно. При подоходном налогообложении очень

трудно рассчитать оптимальные ставки налогов. Если ставки высоки, то подрывается стимул к нововведениям, рискованным проектам; в высоких ставках налогов таится опасность снижения трудовой активности людей. Американские эксперты во главе с профессором Лаффером теоретически доказали, что при ставке налога более 50% резко снижается деловая активность фирм и населения в целом. Трудно рассчитывать на то, что можно теоретически обосновать идеальную шкалу налогообложения доходов. Она должна быть откорректирована на практике. Немаловажное значение в ее справедливости имеют национальные, психологические и культурные факторы. Американцы, например, считают, что при такой шкале налогообложения, которая существует

в Швеции 75%, в США никто бы не стал вкладывать капитал в

производство. Так, рост производственной активности в США после налоговой реформы 1986 года в значительной степени был связан со снижением предельных ставок налогообложения. Таким образом, кривая Лаффера, скорректированная в соответствии с реальностью, приобретает следующий вид:

Уровень деловой активности Уровень деловой активности

25

50

75 100

ставка процента (%)

Рисунок 1 - Кривая Лаффера

Высшая ставка налога должна находиться в пределах 50-70%.

Значительная роль в развитых странах принадлежит налогу на прибыль корпорации, или, так называемому, налогу на доходы корпорации. Система налогообложения прибыли построена, по единой схеме: прибыль компаний облагается как центральным правительством, так и местными органами власти, объектом обложения выступает прибыль; ставки налога, как правило, устанавливаются пропорционально или имеют незначительную прогрессию. Чистая прибыль, подлежащая налогообложению, равняется валовой прибыли, уменьшенной на сумму разрешенных вычетов и налоговых льгот.

Состояние экономики зависит от степени активности предпринимателей на рынке, поэтому государство должно создать такой налоговый механизм, который смог бы обеспечить эффективное функционирование социально-экономической системы. Такая эффективность, в известной мере, может

обеспечиваться гибкой налоговой политикой по отношению к прибыли ? предприятий. Увеличение налоговых ставок до высокого уровня может ; привести к уменьшению деловой активности. Западная теория и практика I налогообложения признают, что обложение прибыли налогом, превышающим | 50 % ее величины, подрывает стимулы к частнопредпринимательской I производственной деятельности. Оптимальным, с точки зрения задач ! фискального и стимулирующего характера, считается налог, не превышающий [ трети прибыли. Наряду с таким макроэкономическим подходом в системе | налогов на прибыль широко используются так называемые налоговые льготы, призванные стимулировать (или, напротив, сдерживать) отдельные секторы или отрасли хозяйства. В их число включается освобождение от налогов отдельных секторов или видов предпринимательства, либо частичное ослабление для них налогового пресса, либо предоставление отсрочек налоговых платежей. В странах с развитой рыночной экономикой сложился широкий, хотя и часто меняющийся набор подобных льгот. Наиболее распространенные из них: ускоренная амортизация, предоставляющая компаниям право переводить часть прибыли в необлагаемые налогом амортизационные издержки; снижение налогов с целью стимулировать инвестиционные и научно-исследовательские затраты компаний и др.

Анализ функционирования и роли этого налога в налоговых системах развитых стран показал следующие тенденции развития: это, во-первых, примерно одинаковое понимание жесткой зависимости между размером налога на прибыль и его воздействием на производственные стимулы. Оптимальной» с точки зрения как интересов государства, так и предприятий, считается ставка налога, не превышающая трети прибыли. Отсюда вытекает тенденция снижения ставок этого налога в развитых странах на рубеже 80 - 90 годов. Подтверждается относительная нейтральность налога на прибыль, его доля в налоговых поступлениях невысока.

Вторая тенденция связана с сокращением налоговых льгот, которое, с одной стороны, было вынужденной мерой, компенсирующей первую тенденцию, но, с другой стороны, ее теоретически аргументируют необходимостью придать системе налогообложения более "нейтральный" по отношению к экономической деятельности характер.

1.2. Общие правила налогообложения корпоративного подоходного налога

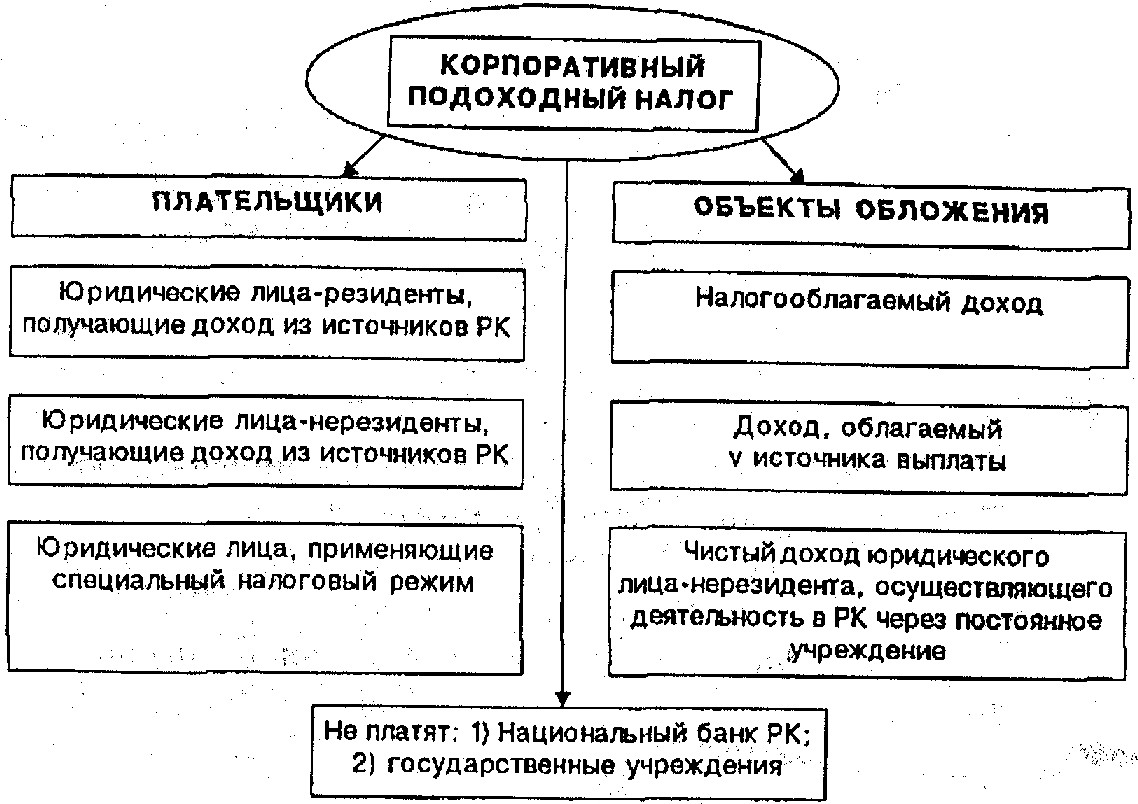

В Налоговый кодекс введено понятие корпоративный подоходный налог, механизм действия и особенности которого представлены на рисунке 2.Одним из важных понятий, лежащих в основе деления данного вида налога, является резидентство, которое подразумевает конечную налоговую ответственность юридического лица по месту нахождения, т.е. на территории Республики Казахстан. При этом резиденты налоговой юрисдикции (территории, внутри которой действуют соответствующие налоговые законы)

облагаются налогами на все доходы из всех источников, включая и зарубежные источники доходов.

Рисунок 2 - Корпоративный подоходный налог

Для признания юридического лица резидентом рассматривается критерий наличия налогового домициля. Налоговый домициль — это совокупность определенных признаков, необходимых для признания юридического (физического) лица налогоплательщиком. Среди таких признаков для юридических лиц выделяют:

-

местонахождение органа управления фирмой;

-

фактическое место управления компанией;

-

место регистрации;

-

наличие в данной юрисдикции «резиденции».

Согласно общепринятым правилам налогообложения, при наличии приз ков налогового домициля юридическое лицо считается резидентом данной юр дикции, если признаки домициля отсутствуют - то нерезидентом.

Изучение зарубежного опыта применения корпоративного налогообложения юридических лиц обуславливает необходимость рассмотреть принципы резидентства и территориальности (таб. 1).

Согласно принципу резидентства все доходы юридического лица, полученные во всех юрисдикциях проведения коммерческих операции, облагаются подоходными налогами в стране, в которой оно (юридические лицо) является резидентом.

Следует отметить, что в мировой практике в наиболее чистом виде принцип резидентства характерен для налогообложения физических лиц.

В случаях если физическое лицо по тем или иным причинам подвергается двойному налогообложению, то иностранные государства либо освобождают своих нерезидентов от индивидуального подоходного налогообложения, либо применяют для доходов таких лиц пониженные ставки (менее 15%). случаях если физическое лицо по тем или иным причинам подвергается двойному налогообложению, то иностранные государства либо освобождают своих нерезидентов от индивидуального подоходного налогообложения, либо применяют для доходов таких лиц пониженные ставки (менее 15%).

Таблица 1 - Принципы корпоративного налогообложения

Объект налогообложения

|

Принцип резидентства

|

Принцип территориальности

|

Материальное и социальное положение налогоплательщика

|

Учитывается

|

Учитывается в незначительной степени

|

Налоговая база

|

Все доходы резидентов данной юрисдикции, свободные. .. ,. от налогообложения, за рубежом

|

Доходы, полученные от всех факторов производства, применяемых в данной стране, вне зависимости от конечного резидентства этих факторов

|

Виды уплачиваемых налогов

|

Налоги на прибыль корпораций, индивидуальные подоходные налоги, налоги на имущество, трансфертные налоги

|

Налоги на репатриации дохода, т.е. распределение дохода в пользу иностранного резидент в виде процентов, дивидендов, роялти „

|

Выгодность принципа

|

Для капиталоэкспортирую-щих стран

|

Для капиталоимпортирующих стран

|

Основу построения казахстанской системы подоходного налогообложения составляют как критерии резидентства, так и критерии территориальности получения доходов. Иначе говоря, такое построение носит название смешанного принципа.

Важной категорией, представленной в Налоговый кодеке, является постоям учреждение, которое распространено на нерезидентов и подразумевает место деятельности, расположенное в РК, через которое осуществляются операции по получению дохода. При этом чистый доход (налогооблагаемый доход, минуя суммы начисленного корпоративного подоходного налога) такого юридического лица-нерезидента подлежит налогообложению по ставке 15%.

Налоговым периодом для корпоративного подоходного налога является календарный год. В случае создания организации после начала календарного годя первым налоговым периодом для нее является период времени со дня его создания, т.е. государственной регистрации в уполномоченном органе, до конца календарного года. При ликвидации до конца календарного года последним налоговым периодом будет считаться период времени от начала года до дня завершения ликвидации (реорганизации).

Декларация по корпоративному подоходному налогу, включая приложения по раскрытию информации об объектах, связанных с налогообложением, должна быть представлена юридическими лицами в налоговые органы не позднее 31 марта года, следующего за отчетным налоговым периодом.

10

Таблица 2 - Сравнение существующих и новых налоговых правил по налогообложению подоходным налогом

№

|

Показатели, влияющие на налоговую нагрузку налогоплательщика

|

ЗРК от 24.04.95 г. № 2235

|

ЗРК от 12. 06.01 г. № 209-И

|

1

|

Название подоходного налогообложения юридических лиц

|

Подоходный налог с юридических лиц

|

Корпоративный подоходный налог

|

2,

|

Совокупный годовой

ДОХОД

|

Исключается положительная курсовая разница

|

Включается положительная курсовая разница

|

3

|

Вычеты

|

Исключается отрицательная курсовая разница

|

Включается отрицательная курсовая разница

|

4

|

Амортизация фиксированных активов

|

Существует понятие дополнительной нормы амортизации

|

Нет понятия дополнительной нормы амортизации, но имеется двойная норма

|

5

|

Переоценка основных средств

|

Сумма переоценки свыше сумм, исчисленных с применением индекса, облагается 15% налогом

|

Нет такой статьи

|

6

|

Ставка подоходного налога с юридических лиц

|

30%

|

30%

|

7

|

Ставки налога в специализированных экономических зонах

|

20%

|

Нет такого понятия

|

8

|

Ставки налога для юрид. лиц, использующих землю

|

10%

|

Ю% ^

|

Э

|

Налог у источника выплаты (дивиденды, интерес)

|

15%

|

15%

|

10

|

Ставка подоходного налога на страховые организации

|

10%

|

10%

|

11

|

Некоммерческие

|

Доход не облагается налогом

|

Доход не облагается налогом

|

12

|

Организация социальной сферы (медицина, образование, библиотеки)

|

Нет такого понятия

|

Доход не облагается налогом

|

13

|

Предприятия с участием инвалидов

|

Доход не облагается налогом, если численность инвалидов или их фонд зарплаты не менее 51%

|

Доход не облагается налогом, если численность инвалидов или их фонд зарплаты не менее 5%

|

14

|

Льготы по подоходному налогу

|

Существует широкая категория льготников

|

Отсутствует понятие льгот по подоходному налогу, но выделены отдельные группы налогоплательщиков, освобождаемых от уплаты корпоративного налога при определенных условиях

|

страница 1 страница 2 ... страница 6 | страница 7

|