страница 1 ... страница 6 | страница 7 | страница 8 страница 9 страница 10 | страница 11 | страница 12

ЭТО БЫЛИ ЛУЧШИЕ ВРЕМЕНА..., ЭТО БЫЛИ ХУДШИЕ ВРЕМЕНА

Есть выражение, которое говорит: «Не так важно, что случилось в жизни человека, но важнее то, какое значение он придает случившемуся».

Период с 1986 до 1996 был для некоторых людей, самым плохим в их жизни. Для других же это были лучшие из времен. После телефонного звонка от моего богатого папы в 1986 году я осознал фантастическую возможность, которую дает мне это изменение в экономике. Даже притом, что я не имел много дополнительных наличных, я был способен создать активы, используя мои навыки как «В» и «I». Позже в этой главе, я буду описывать более детально, как я создавал активы, которые помогли мне стать материально свободным. Один из ключей к успешной и счастливой жизни со стоит в том, чтобы быть достаточно гибким, соответственно реагировать на любое изменение, возникающее на Вашем пути, т.е. быть способным верно среагировать и сделать хорошую вещь из ничего. К сожалению, большинство людей не были готовы управлять быстро ломающимися экономическими изменениями, которые произошли и продолжают происходить. Есть одна вещь, которая благословлена людьми: они вообще оптимистичны и имеют способность забывать. Приблизительно после 10-12 лет, они многое забывают... И затем все кажется другим.

ИСТОРИЯ ПОВТОРЯЕТСЯ

Сегодня люди более или менее забыли о налоговой реформе 1986 года. «В» и «S» работают тяжелее, чем когда-либо. Почему? Поскольку они были лишены налоговых лазеек. Так как они работали тяжелее, чтобы вернуть то, что потеряли, состояние экономики улучшилось, их доходы повысились, и их налоговый инспектор снова стал шептать те же самые «мудрые» слова: «Купите дом побольше. Процент на Вашем долге – Ваше лучшее налоговое вычитание. И кроме того, Ваш дом – актив, и это должно быть Вашей самой большой инвестицией».

Так что они попались на крючок низких ежемесячных платежей и были вовлечены в высокую долговую позицию.

Рынок жилья быстро развивается, доход высокий, проценты низкие. Люди покупают большие здания, их настроение улучшается, и они вливают деньги в рынок акций, потому что хотят быстро разбогатеть, и они понимают, что должны вложить капитал для отставки.

По моему мнению, снова произойдет большая передача богатства. Это может не случиться в этом году, но это случится. Это не произойдет точно тем же самым путем. Кое-что иное произойдет. Вот почему мой богатый папа заставил меня читать книги по истории экономики. Экономика меняется, но история повторяется.

Деньги продолжают течь от левой стороны к правой стороне квадранта. Это постоянный процесс. Много людей погружены глубоко в долги, но они льют деньги в самый большой в истории мира рынок акций. Люди справа от оси квадранта будут продавать, когда рынок достигнет наивысшей точки расцвета, в то время как осторожные люди на левой стороне начнут преодолевать свое опасение и входить в рынок. Произойдет кое-что, заслуживающее освещения в печати. Рынок разрушится, и когда пыль осядет, инвесторы вернутся опять. Они выкупят то, что недавно продали. Снова произойдет большое перемещение богатства от левой стороны до правой стороны квадранта. Потребуется, по крайней мере, хотя бы 12 лет, чтобы зажили эмоциональные шрамы у тех, кто потеряет свои деньги..., но раны будут заживать до тех пор, пока рынок снова приблизится к своему пику.

ДЕЙСТВИТЕЛЬНО ЛИ ЭТО – ЗАГОВОР

Я часто слышу людей, особенно слева от оси квадранта, которые говорят, что существует глобальный заговор, поддерживаемый несколькими ультра богатыми семействами, которые управляют банками. Эти теории заговора обсуждались в течение нескольких лет. Существует ли заговор? Я не знаю. Может ли быть заговор? Все возможно. Я знаю, что есть могущественные семейства, которые управляют огромными суммами денег. Но разве может одна группа управлять миром? Я не думаю так. Я рассматриваю это по-другому. Я вижу все-таки одну группу людей на одной стороне квадранта с одной точкой зрения и другую группу людей с другой стороны с другой точкой зрения. Они все играют в большую игру денег, но каждый сектор играет с различных точек зрения и, пользуясь набором различных правил.

Есть большая проблема: люди на левой стороне не способны видеть то, что делают люди на правой стороне, но люди на правой стороне знают то, что делают люди слева.

ОХОТА НА ВЕДЬМ

Много людей слева от оси квадранта, вместо выяснения, что знают люди на правой стороне, что они не делают, продолжают «охоту на ведьм». Также было несколько столетий назад, когда бушевала чума, или что-то плохое случалось с обществом, жители городов начинали «охоту на ведьм». Они нуждались в ком-то, чтобы обвинить его за свое тяжелое положение. Пока наука не изобрела микроскоп, и люди увидели то, чего не могли видеть невооруженным глазом – микробы, люди обвиняли других людей в своих болезнях. Они сжигали ведьм живьем на кострах, чтобы решить свои проблемы. Они не знали, что большинство их болезней было вызвано людьми, живущими в городах среди мусора и сточных вод. Люди сами создали себе проблемы, проживая в антисанитарных условиях..., а не «ведьмы». Итак, «охота на ведьм» продолжается и сегодня.

Многие люди ищут кого-то, кого бы обвинить за свое тяжелое финансовое положение. Эти люди часто хотят обвинить богатых за собственные финансовые проблемы, не желая понимать, что это – часто их собственный недостаток информации касательно денег, которые являются основной причиной их тяжелого положения.

ГЕРОИ СТАНУТ ЗЛОДЕЯМИ

Каждые несколько лет появляется новый финансовый гуру и кажется, что он имеет новую волшебную формулу для богатства. В конце 1970-х это были братья Хайт, которые старались подчинить себе серебряный рынок. Мир приветствовал гениев. Но почти внезапно они были выслежены, как преступники, потому что много людей потеряли деньги, последовав советам братьев. В конце 1980-х так случилось и с Майклом Милкеном, королем связи. Его считали финансовым гением, но после краха его компании он был заключен в тюрьму. Личности изменяются, но истории повторяются.

Сегодня мы имеем новых инвестиционных гениев. Они появились на телевидении, их имена печатают в газетах, они – новые знаменитости. Один из них – Алан Гринспан, председатель Федерального резервного управления. Сегодня он – почти бог. Люди думают, что расцвет нашей замечательной экономики – его заслуга. Уоррен Баффетт также рекламируется как бог. Когда он покупает что-то, каждый бежит и покупает то же самое. И когда Уоррен Баффетт продает, цены падают. За Биллом Гейтсом также тщательно наблюдают и повторяют его действия. Если в ближайшем будущем произойдут большие рыночные изменения, сегодняшних финансовых героев будут ненавидеть. Будут ли? Время покажет.

В каждом «верхнем» цикле экономики есть герои, и в каждом «нижнем» есть злодеи. Когда вспомнить историю, они часто были одними и теми же самыми людьми. Люди всегда будут нуждаться в ведьмах, чтобы жечь или обвинять их в заговорах за свою собственную финансовую слепоту. История повторится снова..., и будет большое перемещение денег. И когда это произойдет, которую сторону примете Вы? Левую или правую?

По моему мнению, люди просто будут не в состоянии понимать, что находятся в большой глобальной игре..., в виртуальном небесном казино, но никто не сказал им, что они важные игроки в игре. Игра называется «Кто кому должен?»

БУДУЧИ БАНКОМ... А НЕ БАНКИРОМ

Когда мне исполнилось 20, я захотел принимать участие в игре, но в роли банка, а не работая в нем банкиром. Пришло время повысить уровень моего образования. Именно в это время мой богатый папа сделал так, чтобы я искал такие слова, как «заклад», «недвижимость» и «финансы». Я начинал обучать свой разум видеть то, что мои глаза не могли.

Он поощрял меня изучать и понимать игру, и затем, узнав игру, я мог делать, что захочу с тем, что я узнал. Я решил совместно использовать мое знание с кем-то, кто был бы заинтересован в том.

Он также сделал так, чтобы я читал книги, рассказывающие о лидерах капитализма, о таких людях как Джон Д. Рокфеллер, Морган, Генри Форд. Одна из наиболее важных книг, которые я прочитал, была «Философы Мира» Роберта Хейлбронера. Людям, желающим работать на стороне «В» и «I», эту книгу необходимо читать, поскольку в ней прослежены судьбы самых больших экономистов, начиная с Адама Смита, который написал «Богатство нации». Познавательно изучить опыт некоторых наших наиболее важных философов, экономистов. Эти люди интерпретировали развитие современного капитализма по его краткой хронологии. По моему мнению, если Вы хотите быть лидером справа от оси квадранта, Вам важно иметь представление об экономической хронологии для понимания современной истории и будущего.

Кроме «Философов мира» я рекомендую читать Пауля Зейн Пилзера «Неограниченное богатство», Джеймса Дейла Дэвидсона «Независимая личность», Роберта Предчера «Гребень волны» и Гарри Дента «Большой бум впереди». Книга Хейлбронера поможет Вам понять, как начинала развиваться наша экономика. Другие авторы поделятся своими размышлениями о том, что нас ждет впереди. И контрастирующие точки зрения важны, чтобы помочь мне видеть то, что мои глаза не могут..., то, что называем будущим. Читая такие книги, я смог получить понимание подъемов и упадков, «верхних» и «нижних» циклов и тенденций экономики. Общей темой всех книг является утверждение, что одно из самых больших изменений уже совсем рядом.

КАК БЫТЬ БАНКОМ

После 1986 начала действия Налоговой реформы всюду появились возможности. Недвижимость, акции и бизнес стали доступный по низким ценам. В то время как это было разрушительным для многих людей с левой стороны квадранта, для меня это было замечательно, потому что я мог использовать свои навыки как «В» и «I», чтобы воспользоваться преимуществом появившихся возможностей. Вместо того чтобы жадно преследовать все, что обещало прибыли, я решил сосредоточиться на недвижимости.

Почему я выбрал недвижимость? По следующим 5 простым причинам:

1. Оценка. Цены на недвижимость были такими низкими, что сумма заклада была ниже, чем настоящая рыночная арендная плата за большинство объектов недвижимости. Это было похоже на распродажу в универмаге, когда все цены снижены на 50%.

2. Финансирование. Банки дали бы мне ссуду на недвижимость, но не на акции. Так как я хотел купить как можно больше во время рыночного крушения, то использовал наличные деньги, которые имел наряду с финансированием через банки.

Например: Скажем, я имел $10.000 в сбережениях для вложения капитала. Если бы я купил акции, то мог бы заработать $10.000 на этих акциях. Я мог бы рассчитывать на разницу между себестоимостью и продажной ценой, но я не был достаточно финансово силен, чтобы так рисковать во время краха рынка.

Имея в распоряжении $10.000 и взяв на 90% ссуду, я мог бы купить собственность на 100.000 долларов!

Если бы оба рынка повысились на 10%, я бы заработал $1.000 в акциях, но $10.000 в недвижимости.

3. Налоги. Если бы я заработал $1 миллион прибыли от акций, я был бы должен оплатить 30% налога от основной прибыли. Прибыль от недвижимости, равная $1 миллиону, могла быть без налогов вложена в следующую сделку по покупке недвижимости. Больше того, я мог снизить стоимость собственности и получить ещё больше налоговых преимуществ.

Инвестиция должна, кроме налоговых преимуществ, иметь экономический смысл, чтобы я считал нужным вложить в это капитал.

Любое налоговое преимущество делает инвестицию более привлекательной.

4. Поток наличности. Арендная плата не снизилась даже тогда, когда цены на недвижимость снизились. Я заработал много денег, оплатив заклады. Арендная плата сохранила моё время, пока я ждал, чтобы цены на недвижимость снова повысились. Когда цены поднялись, я мог многое продать. Хотя у меня возник большой долг, это никогда не беспокоило меня, потому что арендная плата была гораздо выше, чем стоимость ссуды.

5. Возможность стать банком. Недвижимость дала мне возможность «стать банком». Это было то, о чем я мечтал, начиная с 1974 года.

БУДЬТЕ БАНКОМ, А НЕ БАНКИРОМ

В книге «Богатый папа, бедный папа» я написал о том, как богатые создают деньги и часто играют роль банкира. И вот Вам простой пример, за которым может следовать почти любой.

Скажем, я нахожу дом, который стоит $100.000. Я покупаю его, и оплачиваю только $80.000 ($10.000 выплат плюс $70.000 заклада, за который я являюсь ответственным).

Я тогда рекламирую, что дом продается за $100.000 и использую в объявлении волшебные слова: «Дом для продажи. Недорого. Без ссуды банка, низкие ежемесячные платежи».

Телефон звонит, как сумасшедший. Дом продан по «контракту арендного договора». Проще говоря, я продал дом за $100.000 по долговой расписке. Вот что напоминает сделка:

Мой балансовый лист

Актив

$100.000

по долговой расписке

|

Пассив

$70.000

закладная

|

Балансовый лист покупателя

Актив

|

Пассив

$100.000

по долговой расписке

|

Если покупатель не может выкупить свою долговую расписку, я разрываю с ним договор о купле – продаже и продаю дом другому человеку, которому тоже нравится «невысокая цена и небольшие ежемесячные платежи». Есть очень много желающих купить дом таких условиях.

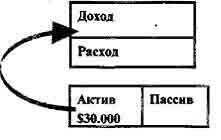

В результате в моем столбике актива появилось $30.000 прибыли за которые я получаю проценты, точно так же, как банк получает проценты за ссуды, которые он выдает.

Я становился «банком» и мне это нравилось. Если Вы помните, в предыдущей главе богатый папа сказал: «Будьте внимательны, когда Вы берете долг. Если берёте долг лично, удостоверьтесь, что он небольшой. Если Вы берете большой долг, удостоверьтесь, что кто-то еще оплачивает его». На языке людей правой стороны квадранта, я «снимал» с себя риск или «застраховался, передавая мой риск, другому покупателю». Это – игра в мире финансов. Этот тип сделки практикуется во всем мире.

Все же, везде люди подходят ко мне и говорят: «Вы не можете сделать это здесь».

Большинство мелких вкладчиков не в состоянии осознать, много больших коммерческих зданий куплены и проданы точно так-же, как описано выше. Иногда сделки проходят через банк, но в большинстве случаев – нет.

ЭТО ПОХОЖЕ НА ЭКОНОМИЮ $30.000... БЕЗ ЭКОНОМИИ

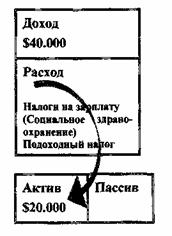

Если Вы помните, в предыдущей главе я написал, почему правительство не дает людям налоговых преимуществ для экономии денег. Я сомневаюсь, будут ли банки когда-либо просить, чтобы правительство сделало так, поскольку Ваши сбережения – их ответственность. США имеет низкий сберегательный разряд просто потому, что банкам не нужны Ваши деньги, они не хотят зависеть от сбережений, чтобы преуспеть. Так что этот пример о том, как «стать банком», увеличить свои сбережения без больших усилий. Поток наличных от этих $30.000 отражен следующим образом:

Из этой диаграммы можно узнать много интересного:

1. Я сам определяю процент от моих $30.000. Часто это – 10%. большинство банков сегодня не оплачивает Вам больше, чем 5% от Ваших сбережений. Даже, если бы я использовал только своих $10.000 для получения 10% прибыли, то это все равно лучше, чем может мне предложить банк.

2. Таким образом, я получаю $20.000 ($30.000 – $10.000) прибыли. Точно также банк получает прибыль, которая становится его активом, и затем начинают расти проценты.

3. Эти $20.000 создали свободный налог. Для среднего человека в секторе «Е» требуется иметь почти $40.000 заработной платы, чтобы быть способным сверх этой суммы получить чистую прибыль $20.000. Ведь доход, заработанный служащим, делится надвое (50:50) правительством, которое забирает 50% зарплаты прежде, чем она поступит на личный счет этого служащего.

4. Все налоги на имущество, его обслуживание и управление им стали теперь ответственностью покупателя, потому что я продал ему это имущество.

5. Существует много творческих возможностей на правой стороне, чтобы создать деньги из ничего, поступая так, как это делают банки.

Сделка, похожая на эту, может занять от недели до месяца. Вопрос в том, как много времени займет у большинства людей заработок дополнительных $40.000, чтобы они могли сохранить $20.000 после уплаты налогов.

ПОТОК ДОХОДА ТОГДА БУДЕТ ЗАЩИЩЕН

В книге «Богатый папа, бедный папа» я кратко описал, почему богатые используют корпорации.

1. Защита актива. Если Вы богаты, может найтись кто-то, кто захочет отобрать то, что принадлежит Вам, через тяжбу в суде. Это называется: «Поищи кого-то с глубокими карманами». Богатые формально не являются собственниками своего имущества (оно не: записано на их имя). Они держат свои активы в трестах и корпорациях которые их оберегают.

2. Защита дохода. В процессе продвижения потока дохода от активов через Вашу собственную корпорацию, многое из того, что обычно забирает от Вас правительство, может быть защищено.

Жестокая действительность: Если Вы – служащий, то наличные проходят такой путь:

ЗАРАБОТАНО – ОБЛОЖЕНО НАЛОГАМИ – ИСТРАЧЕНО.

Ваш доход, как служащего, облагается налогами и удерживается даже прежде, чем Вы получаете зарплату. Значит, если служащему платят $30.000 в год, то на его счет после вычетов поступает до $15.000. С этими $15.000 Вы должны еще оплатить Ваш заклад. Но, в конце концов, Вы получаете налоговое вычитание за проценты, оплаченные на Ваш заклад..., который, как Вас убеждает банк, нужен, чтобы купить больший дом.

Если Вы передаете поток дохода через корпорацию, то вот так будет выглядеть этот пример:

ЗАРАБОТАНО – ПОТРАЧЕНО – ОБЛОЖЕНО НАЛОГОМ .

Пропуская поток дохода от $30.000 сначала через корпорацию, Вы можете «расходовать» многое из дохода прежде, чем правительство получит свою часть. Если у Вас есть корпорация, Вы устанавливаете правила..., пока это соответствует коду налогообложения.

Например, если Вы устанавливаете правила, то можете записать в регламент своей компании, что забота о детях – часть Вашего пакета занятости. Компания может платить $400 в месяц на каждого ребенка из суммы дохода до вычета налогов. Если выплачиваете эти деньги после налогообложения, Вы должны заработать $800, чтобы заплатить за заботу о том же ребенке. Список преимуществ длинный, к тому же владелец корпорации может списывать со счетов то, чего не может служащий. Даже определенные путевые расходы могут быть сброшены со счетов без налогообложения.

Даже планы отставки различны для владельцев и для служащих во многих случаях. Сказав все это, я хочу подчеркнуть, что Вы должны придерживаться инструкций, необходимых, чтобы делать эти расходы. Я верю в извлечение выгоды из законных вычислений, позволенных налоговым кодом, но я не рекомендую нарушать закон.

Возможность извлекать выгоды, описанные выше, зависит от того, в каком секторе Вы зарабатываете доход. Если Вы зарабатываете только как служащий компании, не являющейся ни Вашей собственной, ни подконтрольной Вам, то Вам доступен небольшой доход и небольшая защита активов. Поэтому я рекомендую: если Вы служащий, держитесь за свою работу, но учитесь работать в секторах «В» и «I». Ваша дорога к быстрой свободе проходит через эти два сектора. Чтобы чувствовать большую материальную безопасность, нужно работать больше, чем в одном секторе.

СВОБОДНАЯ ЗЕМЛЯ

Несколько лет назад я и моя жена мечтали купить владение подальше от суеты. Мы хотели несколько акров земли с высокими дубами и речкой. Мы мечтали о частных владениях. Мы нашли за $75.000 участок в двадцать акров. Продавец соглашался снизить цену на 10%, если мы будем равномерно выплачивать 10% налога на имущество. Это была справедливая сделка.

Проблема была в том, что он не знал правил налогообложении, которым меня научил мой богатый папа. Их суть в следующем: «Будьте внимательны, когда берете долг. Если берете долг, удостоверьтесь, что он маленький. Если Вы берете большой долг, удостоверьтесь, что кто-то еще платит за это».

Моя жена и я отклонили это предложение, и пошли искать участок земли, которая была бы более выгодной. По моему мнению, $75.000 – это большой долг, потому что наш наличный поток выглядел бы так:

И помните правило моего богатого папы: «Если Вы берете на себя долг и риск, тогда Вы должны быть вознаграждены».

Итак, в этой сделке я брал бы и долг, и риск, и я сам платил бы за все. Спустя месяц мы нашли часть земли, которая была к тому же более красива. Это были 87 акров земли с высокими дубами, речкой и домом за $115.000. Я предложил продавцу полную цену, если он согласится на мои условия..., и он согласился. Короче говоря, мы потратили несколько долларов на переоформление дома и продали его вместе с 30 акрами за $215.000 используя ту же самую идею «невысоких ежемесячных платежей». При этом мы оставили для себя 57 акров земли. Вот как эта сделка выглядит на моем финансов листе.

Актив

$215.000

|

Пассив

$115.000

|

Новый владелец был взволнован, потому что это был красивый дом, и он смог купить его почти за ничтожную цену. Кроме того, он также купил его через свою компанию, используя его для своих служащих, что позволило снизить цену покупки и считать его активом компании. Кроме того, это давало возможность получить проценты. Он получал проценты, которые превышали те проценты, которые он должен был выплачивать мне. Несколько лет спустя он продал часть акций своей компании и оплатил мне ссуду, и я, благодаря этому, оплатил ссуду, которую мне когда-то предоставил банк. Долг был выплачен. Я, имея дополнительно $100.000, смог оплатить налоги на землю и дом. Результатом был нулевой долг, прибыль $15.000 после вычета налогов и 57 акров великолепной земли. Это было вознаграждением за риск.

Сегодня мой балансовый лист после совершения этой сделки выглядит таким образом:

Актив

57 акров земли

$15.000

наличными

|

Пассив

|

НОП

Налоговое общественное предложение (НОП) к частному бизнесу или приобщение через рынок акций базируется на тех же самых принципах. В то время как слова, рынок и игроки разные, для всех них существуют единые основные принципы, которые остаются неизменными. Когда моя организация формирует компанию для того, чтобы привлечь общественность, мы часто не придумываем цену, мы стараемся базироваться на точном мнении относительно действительной рыночной цены чего-нибудь. Мы выносим предложение на общественный рынок, и получается так, что акции продаются не одному человеку, а тысячам людей, которые совместно владеют компанией.

ЗНАЧЕНИЕ ОПЫТА

Есть еще одна причина, по которой я рекомендую людям начинать с квадранта «В», перед тем как приступить к квадранту «I». Независимо от того, делается инвестиция в недвижимость, бизнес или акции, человек должен понимать, куда надо вкладывать деньги. Некоторые люди знают, куда стоит вкладывать деньги, а куда нет, но многие этого не знают. Прежде всего, потому, что школа делает из нас высокоспециализированных людей..., но не дает всесторонней подготовки. И еще одно, для тех, кто думает над тем, чтобы перейти к «В» или «I» квадрантам, я рекомендую начать малый бизнес..., и вкладывать свое время. Можно браться за большее дело только тогда, когда Ваша уверенность и опыт будут гораздо выше в том деле. Помните, что единственное различие между делом на $80.000 и делом на $800.000 – это нуль. Сам процесс ведения маленькой сделки имеет очень много общего со сделкой, превышающей ее в миллион раз. А это остается вопросом количества людей, нулей и удовольствия. Когда только человек получает больше опыта и хорошую репутацию, все меньше денег ему требуется для больших инвестиций.

Часто случается так, что из ничего делаются большие деньги. Почему? Это дело опыта. Как уже было сказано, если Вы знаете, как делать деньги из денег, люди и деньги будут сами идти к Вам. Начинайте с малого и Ваше время наступит. Опыт намного важнее денег.

ЭТО ЛЕГКО И ПРОСТО

Теоретически, числа и сделки в правой стороне квадранта являются простыми, независимо от того, касается ли это акций, облигаций, недвижимости или бизнеса. Чтобы быть финансово независимым, твердо стоять на ногах, нужно просто думать по-другому..., помнить о различиях между квадрантами и иметь мужество делать что-то новое. На мой взгляд, самым сложным для человека, который не привык к такому способу мышления, является то, что он должен повстречаться с несметным количеством людей, которые скажут ему: «Вы не сможете этого сделать».

Если Вы можете мыслить неограниченно, и находить людей, которые говорили бы Вам: «Да, я знаю, как это сделать и я буду рад научить Вас» – Ваша жизнь станет легче.

ЗАКОНЫ

Я начал эту главу с описания последствий действия Налоговой реформы в 1986 году. Это было существенное изменение закона, но оно не есть и не будет последним. Я просто привел этот пример для того, чтобы показать, какой силой могут обладать некоторые правила и законы. Если человек хочет достичь успехов в «В» или «I» стороне квадранта, он или она должны учитывать рыночные силы и изменения закона, которые влияют на эти силы.

На сегодняшний день налоговый кодекс Америки насчитывает 100.000 страниц. Федеральные законы насчитывают больше 1,2 миллиона страниц. Среднему читателю нужно было бы 23 года, чтобы прочесть весь кодекс США. С каждым годом все больше законов создается, удаляется и меняется. И для того, чтобы быть в курсе этих изменений, нужно работать сверхурочно.

Каждый раз, когда кто-нибудь говорит мне: «Это противоречит закону», я в ответ спрашиваю их, прочли ли они каждую строчку кодекса Америки. Если они отвечают положительно, я послушно удаляюсь, повернувшись спиной к двери. Никогда не показывайте свою спину тому, кто думает, что знает каждый закон.

Чтобы достичь успехов в правой стороне квадранта, нужно задействовать 5% зрения и 95% логики и понимания. Понимание законов и рыночных сил жизненно важно для финансовых успехов. Часто происходит большое перемещение капитала, если законы и рынки меняются. Так что важно обращать внимание на эти изменения, если хотите, что бы они работали на Вас, а не против Вас.

ПРАВИТЕЛЬСТВО НУЖДАЕТСЯ В ВАШИХ ДЕНЬГАХ

Я – за оплату налогов. Я знаю, что правительство обеспечивает множество жизненно важных услуг, необходимых для существования общества. К сожалению, правительство не всегда правильно управляет страной, а так же оно слишком большое, ну и, конечно, дает очень много обещаний, которые не может выполнить. Но это не ошибка политиков или законодателей, потому что большинство финансовых проблем, перед которыми мы стоим сегодня, было создано больше, чем 60 лет назад, их предшественниками. Сегодняшние законодатели пробуют работать над проблемами и находить их решения. К сожалению, если законодатели хотят остаться при исполнении служебных обязанностей, они не могут сообщить массам правду. Если бы они так поступили, их бы просто выгнали из офиса, потому что массы все еще полагаются на правительство, считая, что оно решит финансовые и медицинские проблемы за них. Но правительство не может. Правительство уменьшается, а проблем становится все больше.

Тем временем правительство будет вынуждено продолжать сбор новых налогов... даже если политики обещали, что этого не будет. Именно поэтому Конгресс принял Акт о налоговой реформе в 1986 году. Ему нужна была действующая налоговая лазейка, чтобы собрать больше денег через налоговые платежи. Несколько последующих лет многие из наших западных правительств должны будут начать собирать даже больше налогов, чтобы предотвратить разочарование по поводу некоторых сделанных давно обещаний, таких, как бесплатная медицинская помощь и социальное обеспечение. Они также, как федеральные пенсии, предназначаются для миллионов федеральных рабочих. Массовое общественное «прозрение», вероятно, теперь не произойдет, но грандиозность проблемы станет очевидной к 2010 году. Мир поймет, что США не будут способны предложить ему выход из этих проблем.

Журнал «Forbes» предвидел относительное возрастание американского долга:

«Если Вы заметите, он уменьшится до 2010 года и затем сделает резкий скачок вверх. Это связано с тем, что самая большая группа людей в истории Америки начнет отходить от дел. В 2010 году дети переселенцев во время экономического бума, вместо прибавления денег на рынке акций, эти «малыши» начнут изымать деньги из оборота..., если не раньше. К 2010 году приблизительно 75 миллионов взрослых детей экономических переселенцев решат, что их самый большой «актив», – их дом, слишком большой, так как дети ушли, и начнут продавать свои большие жилища, чтобы переехать в более свободную от преступности часть страны – в большие города провинциальной Америки».

Внезапно текущие средства пенсионного обеспечения, называемые в Америке 401 (К), или пенсионным фондом во многих других странах, начнут сжиматься. Они будут сокращаться, потому что подчинены колебаниям рынка, что означает, что они возрастают и уменьшаются вместе с рынком. Взаимные фонды начнут ликвидировать свои акции, чтобы использовать деньги для пенсионных платежей детей экономических переселенцев.

Эти люди внезапно увязнут в огромных налогах капиталонакопления. Эти средства нужны взаимным фондам. Основная прибыль будет исходить от продажи переоцененных акций по более высок ценам, которые фонды будут распределять среди своих членов. Вместо получения наличных, уходящие в отставку люди будут придавлены налоговыми квитанциями за капиталы, которых у них никогда не было. Помните? Налоговый инспектор всегда получает де первым. В то же время, здоровье миллионов самых бедных детей экономических переселенцев станет ухудшаться, потому что бедные люди всегда имеют худшее здоровье, чем богатые люди. Бесплатная медицинская помощь станет банкротом, и по всей Америке люди будут требовать большей правительственной поддержки.

Добавьте к этому, что Китай, как нация с самим большим населением и низкой оплатой труда, затмевает Америку. А тут еще появление Европейского денежно-кредитного Союза!.. Я предполагаю, что и заработная плата, и цены на товары должны будут снижаться..., и производительность труда должна повыситься до небес, чтобы принять вызовы этих двух больших экономических блоков.

Все это случится до 2010 года, который уже не за горами. Будет иметь место следующее большое перемещение богатства не с помощью заговора, а из-за невежества. Мы находимся в заключительном, периоде существования большого правительства и большого бизнеса индустриального века, и мы официально вступаем в век информации. В 1989 году упала берлинская стена. По моему мнению, это событие было столь же значительным, как и 1492 год, когда Колумб наткнулся на Америку во время поиска Азии. В некоторых кругах считают, что 1492 год был официальным началом индустриального века. Конец был отмечен 1989 годом. Правила изменились.

ИСТОРИЯ – ПУТЕВОДИТЕЛЬ

Мой богатый папа поощрял меня хорошо изучать игру. После того, как я изучил ее хорошо, я мог делать все, что хотел с тем, что я знал. Я пишу и учу, чтобы больше людей знали, как самим о себе заботиться..., и не быть зависимыми от правительства или компании.

Надеюсь, что я не прав, что ошибаюсь, рассуждая об экономическом будущем страны. Возможно, правительства могут продолжать делать обещания, чтобы заботиться о людях: продолжать поднимать налоги и продолжать входить в больший долг. Возможно, рынок акций будет всегда повышаться и никогда не снижаться снова... и, возможно, цены на недвижимость будут всегда повышаться, и дом станет Вашим большим вкладом. И, возможно, миллионы людей найдут счастье, зарабатывая минимальную заработную плату, и будут способны обеспечивать хорошую жизнь для своих семей. Возможно, все это может случиться. Но я так не думаю.

Если бы все люди жили до 75 лет, они бы пережили два подъема экономики и одну депрессию. Мы, как младенцы экономических переселенцев, пережили два подъёма, но мы еще не видели депрессии. Возможно, депрессии больше никогда не будет. Но история так бы не сказала. Мой богатый папа заставлял меня читать книги о больших капиталистах и экономистах, чтобы я мог получить лучшее представление о том, откуда мы пришли и куда мы идем.

Как бывают волны на океане, так бывают и большие волны на рынках. В то время как волны на океане возникают под влиянием ветра и солнца, волны финансовых рынков управляются двумя человеческими эмоциями: жадностью и опасением. Я не думаю, что депрессия ушла навсегда в прошлое, потому что все мы – люди, и мы всегда будем иметь эти эмоции, эмоции жадности и страха. И когда жадность и страх сталкиваются, и человек теряется полностью, возникает следующая человеческая эмоция – депрессия. Депрессия составлена из двух человеческих эмоций: гнева и печали. Экономические депрессии – депрессии эмоциональные.

Человек теряется и только тогда он становится в полной зависимости от депрессии.

Даже притом, что экономика, кажется, «находится в лучшей форме», есть все же миллионы людей, которые находятся в различных стадиях депрессии. Они могут иметь работу, но где-то глубоко внутри знают, что их состояние не улучшается. Они сердиты на себя и грустны, что так быстро летит время. И совсем не многие знают, что они поймались на идею с индустриального века: «находите безопасную работу, и не волнуйтесь относительно будущего».

страница 1 ... страница 6 | страница 7 | страница 8 страница 9 страница 10 | страница 11 | страница 12

|